Nombre de la empresa

Kubo Financiero

Sitio web

https://www.kubofinanciero.com/

Teléfono

(55)62690024

Correo electrónico

informes@kubofinanciero.com

Dirección

Barranca Del Muerto 92, Col. Florida, C.P. 01030, México D.F

Kubo Financiero ofrece una alternativa sólida para conseguir préstamos personales, con más de 10 años de experiencia y respaldo regulatorio como SOFIPO (antes funcionaba como Fintech). Destaca por su proceso totalmente en línea y tasas competitivas a las que le sacarán más provecho los usuarios con mejor historial. Su monto máximo de $100,000 limita su utilidad para necesidades mayores, pero la facilidad de obtener financiamiento crea un buen balance en su servicio.

Intereses competitivos: ofrece tasas desde significativamente más bajas que muchas otras opciones de financiamiento en México.

Productos de ahorro: permite a los usuarios crear cuentas de ahorro sin comisiones por manejo de cuenta y con rendimientos superiores a la banca tradicional.

Tarjeta de débito propia: facilita el acceso a los fondos y transacciones diarias sin necesidad de transferencias a otros bancos.

No solicita aval: evalúa cada solicitud basándose en el historial crediticio e ingresos del solicitante, sin requerir garantías personales adicionales.

Proceso 100% en línea: Toda la solicitud y gestión se realiza de manera digital, ahorrando tiempo y eliminando trámites presenciales.

Pago anticipado sin cargo: permite liquidar el préstamo antes de tiempo sin penalizaciones ni comisiones adicionales.

Calculadora de préstamos personalizada: herramienta interactiva que permite a los usuarios simular diferentes escenarios según sus necesidades financieras.

Atención al cliente especializada: ofrece asesoría personalizada tanto para solicitantes como para inversionistas.

Plataforma de educación financiera: proporciona recursos gratuitos para mejorar la salud financiera de sus usuarios.

Límite bajo para los créditos: el monto puede resultar insuficiente para proyectos más grandes o necesidades financieras mayores.

Restricciones por historial crediticio: Solo pre-aprueban solicitudes de personas con menos de 640 en su score crediticio, limitando el acceso a quienes tienen un historial más deteriorado.

Comisiones por apertura elevadas: cobra entre 2% y 5% del monto solicitado como comisión inicial, lo que incrementa el costo efectivo del préstamo desde el principio.

Cobertura geográfica limitada: su servicio está optimizado principalmente para áreas urbanas de México, dejando en desventaja a solicitantes de zonas rurales o menos conectadas.

Kubo Financiero

https://www.kubofinanciero.com/

(55)62690024

informes@kubofinanciero.com

Barranca Del Muerto 92, Col. Florida, C.P. 01030, México D.F

Tanto si estás buscando préstamos como si quieres invertir, Kubo Financiero es una de las principales opciones en México.

Al ser una empresa financiera popular que ofrece diversidad de productos, su gama de productos ofrece soluciones a muchos tipos de clientes distintos, así que es muy probable que tengan una solución para ti.

Aquí hablamos sobre sus préstamos, inversiones, productos de ahorro y su tarjeta de débito, así como su legalidad y si es confiable o no.

| Información | Los préstamos de Kubo |

|---|---|

| Intereses promedio | 54,59% |

| Intereses más bajos | 27,50% |

| Intereses más altos | 102,51% |

| Solicitud mínima | $25,000 |

| Solicitud máxima | $100,000 |

| Modo de pago | semana, catorcena, quincena y mes |

| Plazo | entre 4 y 36 meses |

| Edad | entre 18 y 59 años |

| Ingreso mínimo | $6,000 |

| Buen historial de crédito | Sí |

| Aval o garantía | No |

| App | Android y iOS |

Como puedes ver, a pesar de que Kubo Financiero es confiable, aunque tiene algunos desafíos y puntos no tan positivos que se recomienda poner en una balanza.

Sin embargo, es obvio que las ventajas sobrepasan por mucho a los puntos débiles, por lo que podemos decir que es una excelente opción para conseguir préstamos y otros productos financieros.

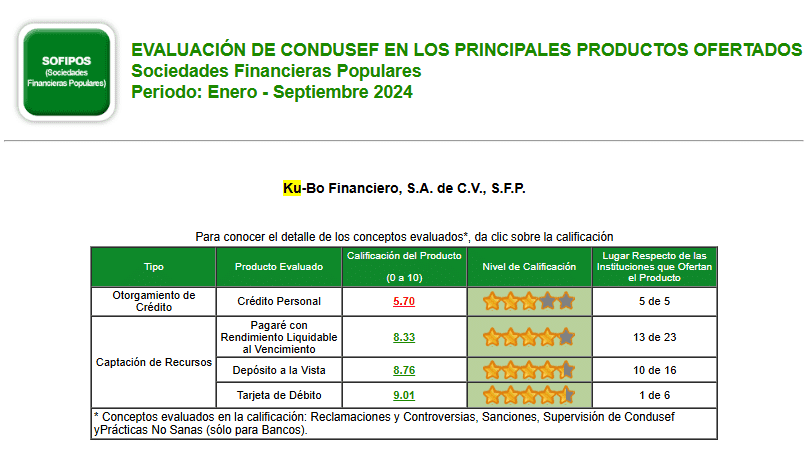

¡Consigue un préstamo en Kubo Financiero!Kubo Financiero es una Sociedad Financiera Popular (SOFIPO) regulada y autorizada por la Comisión Nacional Bancaria y de Valores (CNBV) y también por la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF).

Fundada en 2012 por Vicente Fenoll y un grupo de emprendedores mexicanos, esta institución nació con la misión de democratizar los servicios financieros en México a través de la tecnología.

Esta fintech mexicana opera bajo un modelo de "crowdlending" o préstamos colectivos, conectando directamente a personas que necesitan financiamiento con inversionistas que buscan rentabilidad. Esto elimina intermediarios y permite ofrecer tasas más competitivas tanto para quien solicita un préstamo como para quien invierte.

Con el tiempo, esta empresa se ha expandido y ahora también ofrece productos de ahorro e incluso tiene su propia tarjeta de débito.

Kubo Financiero cuenta con más de 10 años de experiencia en el mercado mexicano y fue una de las primeras plataformas de este tipo en obtener regulación oficial, lo que garantiza la seguridad de las operaciones realizadas a través de su plataforma.

En su tiempo funcionando, Kubo ha otorgado más de 4 mil millones de pesos en financiamiento.

La empresa ha sido reconocida por diversas organizaciones nacionales e internacionales por su innovación en inclusión financiera, y ha recibido inversiones importantes de fondos como Bamboo Capital Partners y el Banco Interamericano de Desarrollo.

Kubo Financiero se distingue por ofrecer soluciones de financiamiento accesibles y transparentes a través de su innovadora plataforma digital. Su modelo de negocio se centra en dos principales categorías de préstamos: préstamos personales y préstamos para negocios, ambos diseñados para atender necesidades específicas del mercado mexicano.

| Característica | Detalle |

|---|---|

| Monto | $5,000 a $250,000 MXN |

| Plazo | 3 a 36 meses |

| Tasa de interés | Desde 27.5% |

| Comisión por apertura | 2% a 5% del monto solicitado |

| Requisitos principales | Mayor de 18 años, buen historial crediticio, ingresos comprobables |

Los préstamos personales de Kubo Financiero están diseñados para cubrir necesidades individuales como consolidación de deudas, remodelaciones del hogar, gastos médicos o educativos, entre otros propósitos.

El proceso para solicitar un préstamo personal es completamente en línea y puede completarse en aproximadamente 10 minutos. La respuesta inicial es casi inmediata, mientras que la aprobación final puede tardar hasta 48 horas, dependiendo de la verificación de documentos y análisis crediticio.

Las tasas de interés para préstamos personales en Kubo Financiero varían según el perfil crediticio del solicitante. Para calificar, es necesario ser ciudadano mexicano mayor de 18 años, contar con historial crediticio y comprobar ingresos mínimos de $7,500 MXN mensuales.

¡Consigue un préstamo en Kubo Financiero!El programa de préstamos para negocios de Kubo Financiero está enfocado en pequeñas y medianas empresas (PyMEs) mexicanas que necesitan capital para impulsar su crecimiento, mejorar su infraestructura o aumentar su inventario.

Estos préstamos se destacan por su flexibilidad y por adaptarse a las necesidades específicas de los emprendedores mexicanos. Lo más valioso es que no requieren garantías hipotecarias, a diferencia de muchos bancos tradicionales, lo que facilita el acceso a financiamiento para negocios en etapas tempranas.

Para aplicar a los préstamos para empresas, el negocio debe tener al menos 6 meses de operación formal y demostrar ventas recurrentes. El proceso de evaluación considera no solo el historial crediticio del dueño o representante legal, sino también el potencial y solidez del negocio.

Una vez aprobado, el dinero se deposita directamente en la cuenta bancaria de la empresa en un plazo no mayor a 5 días hábiles, lo que permite responder rápidamente a oportunidades de mercado o necesidades operativas.

La asesoría personalizada para PyMEs es otro beneficio importante que diferencia a Kubo Financiero de otras opciones de préstamos en México, ayudando a los emprendedores a tomar decisiones financieras más informadas.

| Característica | Detalle |

|---|---|

| Monto | $25,000 a $100,000 MXN |

| Plazo | 3 a 36 meses |

| Tasa de interés | Desde 27.5% |

| Comisión por apertura | 2.5% a 4% del monto solicitado |

| Requisitos principales | Negocio con mínimo 6 meses de operación, RFC activo, estados de cuenta bancarios |

Como ves, los préstamos de Kubo Financiero alimentan las necesidades de financiamiento de distintos sectores, pero siempre con condiciones más favorables que en la mayoría del mercado.

Ser ciudadano mexicano: Contar con nacionalidad mexicana y residencia en el país.

Edad entre 18 y 59 años: Ser mayor de edad y estar dentro del rango aceptado.

Identificación oficial vigente: INE, pasaporte o cédula profesional (para préstamos de negocios a nombre del representante legal).

Comprobante de domicilio: No mayor a 3 meses de antigüedad (recibo de luz, agua, teléfono). También del negocio (en caso de préstamos empresariales).

Cuenta bancaria a tu nombre: Para el depósito del préstamo y domiciliación de pagos.

Historial crediticio: Contar con un historial en el Buró de Crédito (no necesariamente perfecto).

Ingresos mínimos: Comprobar ingresos de al menos $6,000 MXN mensuales (para préstamos personales).

Comprobantes de ingresos: Recibos de nómina, declaraciones fiscales o estados de cuenta donde se reflejen los depósitos.

Estados de cuenta bancarios: De los últimos 3 meses (personales) o 6 meses (negocios).

Antigüedad laboral o del negocio: Mínimo 6 meses en el empleo actual o de operación formal del negocio.

RFC activo: (Para préstamos de negocios) Registro Federal de Contribuyentes de la empresa o persona física con actividad empresarial.

Estados financieros: (Para préstamos de negocios) Balance general y estado de resultados de los últimos 6 meses.

Declaraciones fiscales: (Para préstamos de negocios) Anuales y/o mensuales recientes.

Acta constitutiva: (Para préstamos de negocios) En caso de empresas constituidas como persona moral.

Plan de inversión: (Para préstamos de negocios) Documento que detalle el destino de los fondos solicitados.

Ventas demostrables: (Para préstamos de negocios) Facturas o comprobantes de ingresos recurrentes.

Correo electrónico personal: Para recibir notificaciones y documentación.

Teléfono celular: Para verificación de identidad y comunicaciones.

Acceso a internet: Para completar la solicitud y gestionar el préstamo.

Kubo Financiero ha revolucionado su servicio con una tarjeta de débito que complementa perfectamente sus productos de inversión y ahorro. Esta tarjeta se ofrece totalmente gratis a todos los usuarios que tengan una cuenta Kubo Ahorro, lo que facilita el acceso a tus fondos de manera inmediata.

La tarjeta está disponible en dos versiones: física y digital. La versión física te llega directamente a tu domicilio en aproximadamente 10 días hábiles después de solicitarla, mientras que la digital está disponible inmediatamente en la aplicación móvil, permitiéndote gestionar tus finanzas personales sin esperas.

Una de las características más destacadas es que puedes retirar efectivo sin comisiones hasta 2 veces al mes en cualquier cajero de la red de Banco Azteca. Esto representa un ahorro significativo frente a otras tarjetas que cobran por cada retiro.

Para mayor seguridad, la tarjeta te permite establecer límites personalizados para compras y retiros. Además, puedes bloquearla temporalmente desde la aplicación en caso de extravío o situación sospechosa, y desbloquearla cuando lo necesites.

La tarjeta Kubo funciona con tecnología contactless, permitiendo pagos rápidos con solo acercarla a la terminal. Está respaldada por MasterCard, lo que garantiza su aceptación en millones de establecimientos en México y el extranjero.

| Característica | Detalle |

|---|---|

| Costo anual | $0 (totalmente gratuita) |

| Red | MasterCard |

| Retiros sin comisión | 2 mensuales en cajeros Banco Azteca |

| Retiros adicionales | $25 pesos + IVA |

| Tecnología | Contactless (sin contacto) |

| Versiones disponibles | Física y digital |

| Límites de compra | Personalizables |

| Notificaciones | En tiempo real para cada movimiento |

| Bloqueo temporal | Disponible desde la app |

| Regeneración de NIP | Sin costo, desde la app |

Kubo Financiero ofrece productos de ahorro superiores a la banca tradicional con tasas de interés que pueden superar el 9% anual. Su cuenta de ahorro principal Kubo Ahorro no cobra comisiones por apertura, manejo o saldo mínimo, permitiéndote comenzar a ahorrar desde $100 pesos.

Para objetivos específicos, Kubo Meta te ayuda a planificar sistemáticamente el ahorro para una meta concreta, calculando automáticamente cuánto necesitas aportar periódicamente. Este sistema fomenta la disciplina financiera mientras mantienes rendimientos competitivos.

Si buscas maximizar tus ganancias, Kubo Plazos funciona similar a un pagaré tradicional con plazos fijos de 28, 90, 180 o 360 días. Mientras más tiempo comprometas tu dinero, mayores serán los rendimientos, alcanzando hasta 11% anual en los plazos más extensos.

Para el largo plazo, Kubo Futuro complementa tu Afore con la ventaja de permitir retiros parciales en caso de emergencia, ofreciendo mayor flexibilidad que los sistemas tradicionales de ahorro para el retiro.

Todos los productos están respaldados por el IPAB hasta por 400,000 UDIS y cuentan con un sistema de aportaciones automáticas que puedes programar desde cualquier banco, facilitando el ahorro constante sin esfuerzo adicional.

| Cuenta | Rendimiento | Monto mínimo | Plazos | Características principales | Ventajas |

|---|---|---|---|---|---|

| Kubo Ahorro | Hasta 9% anual | $100 | Disponibilidad inmediata | Sin comisiones de manejo o apertura | Tarjeta de débito gratuita, CLABE interbancaria propia |

| Kubo Meta | Hasta 9% anual | $100 | Personalizable según objetivo | Calcula aportaciones necesarias automáticamente | Sistema de seguimiento de progreso, recordatorios de aportación |

| Kubo Plazos | Hasta 11% anual | $1,000 | 28, 90, 180 o 360 días | Mayor tasa a mayor plazo | Opción de reinversión automática al vencimiento |

| Kubo Futuro | Competitivo | Flexible | Largo plazo (retiro) | Complemento para Afore | Permite retiros parciales en emergencias, posibles beneficios fiscales |

Kubo Financiero ofrece una de las alternativas de inversión más atractivas del mercado mexicano, con rendimientos que pueden llegar hasta el 11.5% anual dependiendo del plazo y monto que elijas, pudiendo comenzar desde los $100 pesos.

A diferencia de la banca tradicional, Kubo opera bajo un modelo 100% digital que reduce costos operativos, permitiéndoles ofrecer tasas más competitivas.

El funcionamiento es simple: inviertes tu dinero y Kubo lo canaliza a préstamos para personas y empresas previamente evaluadas. Tu dinero genera intereses mientras ayudas a otros mexicanos a cumplir sus proyectos, creando un círculo virtuoso de apoyo financiero.

| Producto | Rendimiento | Plazo | Monto mínimo | Características |

|---|---|---|---|---|

| Kubo Ahorro | 9% anual | Disponibilidad inmediata | $100 | Sin comisiones, con tarjeta de débito gratuita |

| Kubo Plazos | Hasta 11% anual | 28, 90, 180 o 360 días | $1,000 | Mayor rendimiento a mayor plazo |

| Kubo Fondeo | Hasta 15% anual | Variable según proyecto | $100 | Inversión directa en préstamos específicos |

| Kubo Futuro | Competitivo | Largo plazo | Flexible | Enfocado al retiro, con beneficios fiscales |

Las inversiones en Kubo están protegidas por el Instituto para la Protección al Ahorro Bancario (IPAB) hasta por 400,000 UDIS (aproximadamente 3.2 millones de pesos), lo que brinda un nivel de seguridad similar al de cualquier banco tradicional regulado por la Comisión Nacional Bancaria y de Valores. Por esto también concluimos que Kubo Financiero es confiable.

Una ventaja clave es que no requieren montos mínimos elevados para iniciar. , democratizando el acceso a rendimientos atractivos sin importar tu capacidad económica actual.

El proceso para invertir es completamente digital y toma menos de 10 minutos. Solo necesitas lo siguiente:

Registrarte en la plataforma con tus datos básicos

Validar tu identidad mediante documentos oficiales

Vincular una cuenta bancaria para transferir fondos

Elegir el tipo de inversión y plazo que prefieras

Confirmar tu inversión y ¡listo!

Como ves, Kubo Financiero ofrece varias modalidades de inversión que se adaptan a diferentes objetivos financieros y estrategias de ahorro personal.

Cada inversión genera estados de cuenta mensuales donde puedes ver exactamente cómo crece tu dinero, manteniendo total transparencia sobre los rendimientos obtenidos y mejorando tu salud financiera a largo plazo.

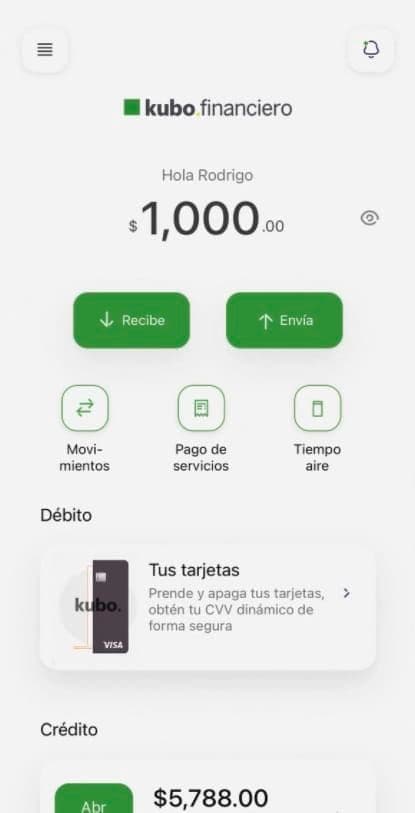

La aplicación móvil de Kubo Financiero representa el corazón de su propuesta de valor como fintech o neobanco 100% digital. Disponible para iOS y Android, ofrece una experiencia intuitiva que permite gestionar todas tus finanzas desde cualquier lugar, las 24 horas del día, sin necesidad de visitar sucursales o hacer largas filas.

La interfaz es limpia y fácil de usar, pensada para cualquier persona sin importar sus conocimientos financieros. El 87% de los usuarios de Kubo realizan todas sus operaciones exclusivamente desde la app, lo que demuestra su funcionalidad y eficiencia.

La seguridad es prioritaria: la app incorpora autenticación biométrica (huella digital y reconocimiento facial), PIN personalizado y sistema de notificaciones inmediatas ante cualquier movimiento inusual. ¿Tienes una emergencia a las 3 de la mañana? No hay problema.

Desde la aplicación puedes abrir cuentas, realizar inversiones, transferir dinero, solicitar préstamos, pagar servicios, administrar tu tarjeta, configurar aportaciones automáticas, establecer límites de gastos y recibir notificaciones en tiempo real. También incluye herramientas de educación financiera con consejos prácticos y calculadoras.

Todas estas funcionalidades están disponibles sin costo adicional, con soporte técnico vía chat en vivo que resuelve dudas en minutos, demostrando el compromiso de Kubo por democratizar el acceso a servicios financieros de calidad para todos los mexicanos.

Abrir cuentas y realizar inversiones en cuestión de minutos

Consultar saldos y movimientos de todas tus cuentas en tiempo real

Transferir dinero a cualquier cuenta CLABE sin costo

Solicitar préstamos personales o empresariales y recibir respuesta en 24 horas

Pagar servicios como luz, agua, teléfono y más

Generar y administrar tu tarjeta de débito digital instantánea

Configurar aportaciones automáticas para cumplir metas de ahorro

Bloquear y desbloquear tu tarjeta en caso de pérdida o robo

Establecer límites de gastos personalizados

Recibir notificaciones de cada movimiento en tiempo real

Contactar con el chat para solventar cualqueir duda

Esta empresa de financiamiento cuenta con más de 170.000 clientes y ha otorgado más de 4,900 millones de pesos en préstamos.

Kubo Financiero es una de las mejores aplicaciones de préstamos de México. Está debidamente registrada ante todos los organismos que estipula la ley y es una de las que tiene menos quejas en su clasificación de entidad financiera.

Al ser una SOFIPO, pone su fuerte proceso de selección de candidatos para préstamo y las medidas de seguridad que usa de forma obligatoria, como el SMS de confirmación para retirar dinero, dejando ver que esta empresa se preocupa por sus dos tipos de clientes.

Así, los usuarios tienen una verificación adicional de su identidad y los inversores reciben a prestatarios con un perfil más confiable. Por estas razones, concluimos que Kubo Financiero es seguro.

Sus diferentes soluciones sirven para atraer a un público diverso, pero siempre enfocándose en el entorno digital y las facilidades que trae consigo.

Si quieres conocer más opiniones de Kubo Financiero, revisa a continuación la sección de “Comentarios”. Y si ya res cliente, por favor deja tu reseña para que nuevos usuarios sepan si pueden o no confiar en ella. ¡Gracias por leernos!

¡Consigue un préstamo en Kubo Financiero!Si decides invertir en Kubo Financiero, debe saber que el proceso de retiro varía según si lo haces desde la app o desde la página web.

Para retirar dinero desde la app sigue estos pasos:

Para retirar dice desde la página web de Kubo Financiero, sigue estos pasos:

También puedes retirar usando la tarjeta de debido o en los siguientes establecimientos:

Sí, son completamente ciertos. Se trata de una empresa real, registrada y regulada por los organismos competentes. Todos sus productos y ofertas son revisados y auditados con regularidad.

No será posible, tendrás que pagar el primero para hacer una nueva solicitud.

La buena noticia es que si pagas a tiempo, recibirás mejores opciones de financiamiento al hacer nuevas solicitudes.

Una vez hayas completado con éxito el financiamiento, recibirás tu dinero en 24 horas hábiles.

Sí, Kubo Financiero puede recibir en efectivo el dinero de sus inversionistas, aunque el proceso para verlos en tu cuenta puede demorar hasta 48 horas.

Los préstamos no generan impuestos, pero sí las inversiones. La Ley de Ingresos de la Federación establece las retenciones por concepto de ISR por los rendimientos mayores a 5 UMAs (Unidad de Medida y Actualización).

Kubo es una Sociedad Financiera Popular, un tipo de entidad regulada por la Comisión Nacional Bancaria y de Valores que, técnicamente, no es un banco y no opera como uno, tampoco está ningún banco detrás de esta marca.

Los nuevos usuarios pueden conseguir los montos regulares, no existen limitaciones. Esto significa que puedes acceder a préstamos desde $25,000 hasta $100,000 MXN.

Puedes enfrentar una o varias de estas consecuencias según el tamaño de tu deuda y el tiempo que se sostenga la misma:

Al ser una SOFIPO, tu dinero en Kubo está protegido por el Fondo de Protección (PROSOFIPO) hasta por 25 mil UDIS por persona física o moral.

En Financer.com, nos comprometemos a ayudarte con tus finanzas. Todo nuestro contenido cumple con nuestras Directrices editoriales. Somos transparentes sobre cómo revisamos productos y servicios en nuestro proceso de revisión y sobre cómo generamos ingresos en nuestra Divulgación del anunciante.

Sin reseñas