Mejor tarjeta de crédito sin Buró de Crédito

Nos adherimos

Nos adherimos

Obtener una tarjeta de crédito con mal historial o sin registro en Buró es posible en México.

- Podrás conseguir tarjetas si tienes mala calificación en el Buró de crédito o simplemente no tienes historial crediticio.

- Son plásticos con los beneficios de una tarjeta tradicional que además de ayudar a crear o reparar tu reputación.

- Comparamos opciones de bancos y fintechs para ayudarte a elegir la mejor opción

Encuentra tu tarjeta

Desde 2014, Financera.MX ha ayudado a 1,189,618 personas a tomar mejores decisiones financieras.

Resultados

Filters

Filtros

Revisado por 12 personas

Revisado por 12 personas

La tarjeta Vexi Carnet tiene una comisión de apertura de 450 MXN

Revisado por 7 personas

Revisado por 2 personas

Aunque hacemos nuestro mejor esfuerzo para mantener los datos actualizados, no podemos garantizar la precisión completa en una base diaria

Tener mala calificación en el Buró de Crédito o no tener historial en absoluto es el principal impedimento de muchos para obtener una tarjeta de crédito.

La buena noticia es que en México existen algunas opciones que permiten a las personas sin historial o con alguna mancha en él acceder a una tarjeta para cubrir sus gastos.

En Financera.MX invertimos más de 10 horas investigando las diferentes opciones y concluimos que, aunque suelen tener líneas de crédito bajas, realmente son más fáciles de conseguir e incluso ayudan a construir o reparar el historial de crédito.

Tarjetas destacadas en 2026

- Tarjeta BBVA Crea: la mejor primera tarjeta de un banco mexicano

- Vexi: tarjeta para principiantes con el mejor Cashback

- Klar: para aprender a usar una tarjeta de crédito

- Stori: ideal para construir el historial de crédito

¿Qué es una tarjeta de crédito sin Buró?

Se trata de tarjetas de crédito que no revisan el historial crediticio o para las que no es tan importante.

Esto es atípico, pues tener un buen historial es probablemente el requisito más frecuente entre bancos y compañías que emiten o respaldan tarjetas de crédito.

Su gran ventaja es que informan de tu comportamiento al Buró de Crédito o el Círculo de crédito, por lo que son ideales para construir o reparar el historial crediticio.

Estos plásticos funcionan de varias formas, a veces el crédito depende de una inversión o garantía de pago, mientras que en ocasiones se trata de tarjetas con una línea de crédito muy baja.

| Tarjeta | ¿Pide comprobante de ingresos? | CAT | Principal beneficio |

|---|---|---|---|

| BBVA Crea | $4,000 pesos | 118.3% | Tarjeta segura, sin datos y con código QR |

| Vexi Carnet | No | 95.60% | Recompensas VexiCashback |

| Vexi AMEX | No | 95.60% | Meses sin intereses |

| Stori | No | 69.9% | Pensada para construir o reparar el historial de crédito |

| Santander Zero | $2,750 pesos | 98.9% | 2 x 1 en Cinepolis |

| B smart Universidad Citibanamex | $1,500 pesos | 110.4% | Beneficios enfocados en jóvenes estudiantes |

| Simplicity de Citibanamex | $7,000 | 81.4% | Permite elegir la fecha de corte |

Los bancos son entidades estrictamente reguladas que suelen exigir requisitos que no otorgan sus productos financieros a todo el que los pide.

Fintechs como Vexi o Stori o son empresas más ágiles, que justamente cubren necesidades de clientes que los bancos dejan de lado.

Por eso puede ser más fácil conseguir una tarjeta en estas entidades financieras alternativas que no revisan el Buró.

1. Vexi 🥇

Una de las tarjetas de crédito sin Buró preferidas por los mexicanos es la Vexi. Ofrecida por la empresa GRIBMA S.A.P.I. de C.V., se trata de una tarjeta enfocada en el público joven que quiere su primera experiencia con una TDC.

Vexi tiene un programa de niveles, en el cual ofrece una mejor línea de crédito y mejores beneficios para quienes paguen a tiempo y den buen uso a su tarjeta.

Al comienzo, las líneas de crédito son relativamente bajas, pero con el tiempo podrás escalar.

Una de las grandes ventajas de Vexi es que ofrece anualidad gratis de por vida, por lo que además es una tarjeta que ayuda a economizar gastos.

2. BBVA Crea 🥈

Probablemente, la más destacada de las tarjetas sin Buró ofrecidas por un banco. La tarjeta Crea del BBVA es ideal para quienes no tienen historial y quieren iniciarlo a lo grande en uno de los mejores bancos de México.

Aunque tiene requisitos de ingresos mayores, ofrece beneficios ligados típicamente a los bancos como la acumulación de puntos y retiro de efectivo con bajas comisiones.

Considera que para solicitar esta tarjeta debes ser cliente del banco, por lo que si quieres solicitarla, mueve tu cuenta nómina a esta entidad y abre en ella una cuenta de ahorros.

Si muestras buen historial de pagos, podrías recibir una invitación de parte del banco para usar la tarjeta BBVA Azul.

3. Stori 🥉

Stori se destaca como una de las tarjetas de crédito más fáciles de obtener en México. De hecho, su tasa de aprobación es del 99%, casi cualquiera puede obtenerla.

Savvi Financieros, S.A. de C.V., Sociedad Financiera Popular, es la empresa detrás de esta marca, la cual se enfoca en reparar el historial de crédito de sus clientes usando tarjetas de crédito sin Buró.

Al ser usada para gastos corrientes y ser parte de la economía cotidiana gracias a la línea de crédito (además de tener un límite razonable), una TDC tiene mucho más sentido como instrumento financiero para reparar el historial que un préstamo personal.

Lo más destacado es que ofrece diversas tarjetas, las cuales se ajustan a diversas necesidades de sus clientes. Por ejemplo, la tarjeta Stori Black es una tarjeta prémium enfocada en beneficios.

Además de las tarjetas, Stori ahora ofrece cuentas de ahorros (Cuenta Stori +)y también préstamos en línea para usuarios de su a través de WhatsApp y sin requisitos, solo con conocer tu historial de pagos en Stori.

¿Cómo pedir una tarjeta de crédito sin Buró de Crédito?

Usa el comparador de Financera.MX para encontrar la tarjeta que se adapta mejor a lo que buscas:

Compara las tarjetas

Mira las opciones y compara los elementos importantes como requisitos, intereses y comisiones.

Envía los requisitos

Comparte imágenes o archivos PDF de los documentos solicitados. El comprobante de ingresos, el INE y la CURP son los más comunes.

Espera la aprobación

Lo usual es tener una respuesta en 2 días mientras se checan los documentos. Una vez aprobada, enviarán la tarjeta a tu dirección en un máximo de 15 días.

¡Usa tu tarjeta!

Primero checa el saldo. Si tiene dinero, ya puedes empezar a utilizarla; si no solo haz un depósito y comienza a pagar lo que necesites.

Ventajas y desventajas

Como todos los productos financieros, estas tarjetas de crédito sin checar Buró tienen puntos buenos y no tan buenos que vale la pena rescatar.

Beneficios de una tarjeta de crédito sin checar Buró

Ayudan a crear historial crediticio: son perfectas para personas sin experiencia.

Ayudan a personas con mal historial: si tu historial está dañado, podrás repararlo si las usas responsablemente.

Beneficios: promociones, descuentos, cashback y otros.

Anualidad: la mayoría no la cobran el primer año y otras no lo hacen nunca.

Intereses preferenciales: como son productos para mejorar las finanzas personales, tienen mejores intereses que otras tarjetas.

Pagos domiciliados: la mayoría tiene esta función para que nunca olvides pagar una cuota.

Meses sin intereses: es un beneficio que permiten algunas tarjetas, una modalidad de compra que existe en muy pocos países.

Pero no necesariamente estos son beneficios exclusivos. Por ejemplo, la tarjeta de débito LikeU también ofrece reembolsos o cashback.

Además, no todo es color de rosa, también hay elementos negativos que debes considerar al elegir entre una de estas tarjetas:

Lo malo de una tarjeta sin Buró o garantizada

Línea de crédito limitada: la mayoría ofrece montos bajos o impone un límite bajo al depósito que se usa como garantía.

Promociones y beneficios limitados: los que tienen no se comparan con los beneficios de las tarjetas comunes.

Es raro que sean emitidas por bancos: es más usual verlas en fintechs como Vexi o Stori.

Aceptación limitada: la mayoría funciona solamente dentro de México.

Como ves, las ventajas superan por mucho a las desventajas. Y es que, la verdad, si no tienes una tarjeta de crédito, que obtengas tu primera o consigas una luego de años con mal historial, tiene muy pocos puntos negativos.

Requisitos

Ser mayor de edad

Contar con una identificación oficial vigente

Tener un email y número telefónico de contacto

Como notarás, los beneficios son relativamente fáciles de cumplir. Lo que tiene mucho sentido, pues se trata de tarjetas dirigidas a un público con posibilidades económicas limitadas.

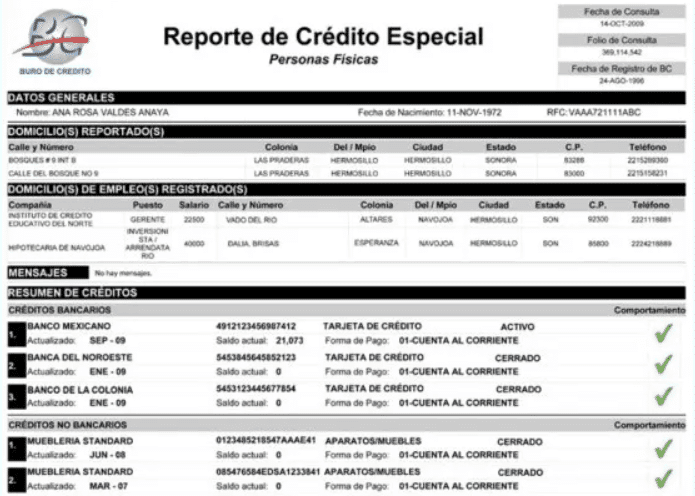

¿Qué hace exactamente el Buró de Crédito?

El Buró de Crédito es lo que se conoce en México como una Sociedad de Información Crediticia (SIC).

Empresas como el Buró se encargan de recopilar información sobre el comportamiento de pago de las personas, ya sea de los préstamos, hipotecas, tarjetas de crédito, pagos de servicios y en tiendas por departamento.

Además del Buró, también existe el Círculo de Crédito, una entidad similar que compite con el Buró.

Ambas generan un reporte que sirve para que los bancos y entidades prestamistas a conocer el comportamiento de las personas ante las deudas. Es decir, revelan si eres buen pagador o no.

Dependiendo de tu comportamiento de pago, recibirás créditos y tarjetas con interés favorable y más beneficios. Las tarjetas de crédito sin consultar Buró se saltan este proceso o le dan menor importancia que la que suelen darle los bancos.

La plataforma financiera Destácame hizo una encuesta sobre la condición de los mexicanos en el Buró que arrojó los siguientes resultados:

Realidad de la calificación crediticia en México

Como ves, de hecho es muy común tener un historial no tan positivo en el Buró. Sin embargo, es importante mantenerse lo más limpio posible para evitar penalizaciones que afecten el acceso a financiamiento en el futuro.

¿Por qué estoy en el Buró de Crédito?

Cualquier persona que contrate un producto de financiación, servicio de telefonía o televisión por cable, estará en el Buró.

No es malo estar en esta lista, lo relevante es tener un buen comportamiento de pagos.

De hecho, no estar en el Buró puede ser peor que estar en él, pero tener una calificación muy baja.

El score, calificación o puntaje es un sistema que permite a las entidades saber el riesgo que tiene un cliente de caer en impagos. Mientras más bajo, más probable es que pague a destiempo o no pague.

Lo que significa que podrían no darte las tarjetas de crédito o préstamos que buscas, o incluso que te los otorguen con mayores intereses.

Estas tarjetas de crédito que no checan Buró eliminan estos problemas, pues su función suele ser muy clara: ayudar a las a personas a reparar o construir su historial en el Buró.

Mejores tarjetas de crédito sin Buró

Resultados

Filters

Filtros

Revisado por 12 personas

Revisado por 12 personas

La tarjeta Vexi Carnet tiene una comisión de apertura de 450 MXN

Revisado por 4 personas

Revisado por 7 personas

Revisado por 2 personas

Aunque hacemos nuestro mejor esfuerzo para mantener los datos actualizados, no podemos garantizar la precisión completa en una base diaria

Tarjetas de crédito garantizadas

En la mayoría de los bancos y entidades financieras, estas tarjetas reciben el nombre de “tarjetas de crédito garantizadas”. También se le conoce como “tarjetas de crédito prepagadas” o “tarjetas soportadas”

La palabra “garantizado” tiene mucho sentido, pues la idea es que los tarjetahabientes sepan que la recibirán cumpliendo pocos requisitos.

El límite de la tarjeta será **un depósito hecho como garantía, como un revolving o crédito revolvente, así el cliente solo dispondrá del dinero que haya depositado.

Esto significa que funciona como una tarjeta de débito, pero tiene los beneficios de una de crédito.

Mes a mes se muestran los gastos y también los pagos realizados. Además, se podrían generar intereses en caso de no cumplir con el balance establecido como garantía.

Cabe recordar que una tarjeta sin Buró de Crédito tiene como objetivo construir o reparar el historial de crédito. Demostrando que tienes compromiso frente a las deudas con una de estas tarjetas.

“Necesito una tarjeta de crédito pero estoy en Buró”

Este es un comentario muy frecuente y por eso creamos esta página.

Ahora sabes que puedes encontrar una tarjeta que te ayude a sanear tu historial crediticio por el simple hecho de usarla.

Lo único que necesitas es depositar una cantidad de dinero para poder utilizarla, y así tu banco o entidad financiera reportará directamente al Buró.

Incluso puede ser que eso no sea necesario, ya que algunas entidades emiten tarjetas sin garantías, con montos limitados.

La verdad es que tarjeta de crédito sin checar Buró de cualquier manera te conecta con el sistema financiero, así que eventualmente querrá utilizarla correctamente y mejorar tu historial.

Está en tus manos establecer un plan de ahorro para dar la garantía y pagar a tiempo.

Tips para usar una tarjeta de crédito sin Buró

Considera las comisiones e intereses: mientras más bajas, mejor para ti.

Siempre paga a tiempo: así construirás tu historial más rápidamente.

Establece una garantía manejable: si tu tarjeta es garantizada, procura un monto límite de la tarjeta.

Mira los beneficios: si hay beneficios en tiendas que frecuentes, considera dar prioridad a esa tarjeta que los tiene.

Revisa la ciberseguridad: los robos y hackeos existen; da el lugar que tu seguridad merece.

Evitar consultar tu historial frecuentemente: hacer muchas consultas al año afectará tu historial para mal. Si lo que quieres es cuidarlo, usa responsablemente tu tarjeta u otros créditos y chécalo solo una o dos veces cada 12 meses.

Todos los consejos se pueden resumir en dos: compara antes de elegir y usa tu tarjeta responsablemente desde el inicio para disfrutar de sus beneficios en tus finanzas y en tu historial de crédito.

¡Ya sabes cómo funciona una tarjeta de crédito sin Buró!

Esperamos que en este artículo hayas conseguido lo que necesitas para pedir tu primera tarjeta de crédito o conseguir una tarjeta que te ayude a reparar tu historial.

Recuerda comparar todas las opciones que ofrecen estas fintechs y también los bancos para que puedas tomar una decisión acertada según tus posibilidades y necesidades.

Por último, ten en cuenta que las deudas y los gastos de tarjetas de crédito sin Buró deben ser tomadas tan seriamente como las de cualquier otra TDC.

Preguntas frecuentes

¿Puedo sacar una tarjeta de crédito si estoy en Buró?

¿Puedo sacar una tarjeta de crédito si estoy en Buró?

Sí, las tarjetas de crédito sin historial crediticio suelen ser las garantizadas o respaldadas. Para pedirla solo tienes que:

- Volver al principio del artículo

- Elegir una opción de la tabla comparativa

- Hacer la solicitud y esperar a recibir tu tarjeta

- Comenzar a usarla (si ya tiene dinero) o hacer un depósito de garantía para comenzar a pagar con ella

¿Qué banco me da tarjeta de crédito sí estoy en Buró?

¿Qué banco me da tarjeta de crédito sí estoy en Buró?

Estas son algunas de las opciones que ofrece la banca tradicional:

- Banco Azteca: Tarjeta de Crédito Oro Garantizada VAS

- BanBajío: Tarjeta Garantizada BanBajío

- Scotiabank: Tarjeta Garantizada Travel y Tarjeta Garantizada Travel Oro

Como ves, no son muchos los bancos que otorgan tarjetas sin Buró, ya que este es un producto que ofrecen empresas más ágiles como las fintechs.

¿Por qué los bancos no otorgan tarjetas de crédito sin historial crediticio?

¿Por qué los bancos no otorgan tarjetas de crédito sin historial crediticio?

Los bancos no acostumbran a otorgar tarjetas a usuarios que tienen un mal historial crediticio o no tienen historial porque los ven como un riesgo.

El negocio de los bancos es cobrar los intereses por el dinero que otorgan en préstamos y créditos. Dar una tarjeta a alguien que no se sabe si pagará es un riesgo. Los primeros han demostrado no ser responsables con sus pagos; y sobre los segundos no existe suficiente información para hacer un análisis fiable.

De hecho, los bancos ni siquiera no otorgan una tarjeta de crédito sin Buró o garantizada a cualquier cliente, solo a los que cumplen ciertas características de edad e ingresos. Por eso, la mejor opción para conseguir tarjetas de crédito sin Buró son las entidades financieras fintech que nombramos anteriormente en este artículo.

¿Para qué sirven las tarjetas de crédito sin Buró?

¿Para qué sirven las tarjetas de crédito sin Buró?

Puedes hacer lo mismo que con una tarjeta de crédito tradicional:

- Compras nacionales e internacionales

- Alquilar coches

- Pagar en hoteles

- Cubrir las matrículas y cuotas educativas

- Hacer la despensa

Básicamente, funcionan como lo haría cualquier tarjeta de crédito y mejor que una tarjeta de débito convencional. Pero recuerda que son ideales para las personas que no tengan historial crediticio o que este sea negativo. Las tarjetas sin checar Buró son perfectas si no quieres endeudarte, pero sí quieres disfrutar de beneficios por las compras que realizas.

Además, hay hoteles o cadenas de renta de autos que te pueden pedir una tarjeta como garantía del servicio, en esos casos es ideal utilizar este tipo de plásticos.

¿Cobra anticipo la tarjeta de crédito garantizada?

¿Cobra anticipo la tarjeta de crédito garantizada?

No. Este tipo de tarjetas, al contar con garantía, no cobran ningún tipo de anticipo. En el caso de que alguna entidad quiera cobrar un anticipo por estos plásticos, deberás revisar los beneficios adicionales.

Recuerda que una tarjeta de crédito sin Buró puede tener dinero del tarjetahabiente en garantía y también para autofinanciar los gastos, así que un anticipo no tiene sentido. Podría tratarse de una estafa.

¿Cuáles son las comisiones e intereses de las tarjetas de crédito sin Buró?

¿Cuáles son las comisiones e intereses de las tarjetas de crédito sin Buró?

Aunque una tarjeta de crédito sin Buró funciona como una tarjeta de débito, existen una serie de comisiones e intereses.

No todas las tarjetas tienen los mismos cargos o los importes tienen el mismo monto, así que se recomienda comparar cada tarjeta y también entre diferentes entidades. Los gastos importantes que debes tener en cuenta son:

- Cuota anual o anualidad (monto por poseer la tarjeta durante un año)

- Comisión de apertura

- Tasa de interés

- Gastos de cobranza (honorarios por gestionar la tarjeta)

- Gastos de reposición que aplican a robos o extravíos

- La disposición de efectivo en cajeros automáticos

- Costos por consulta de saldo y movimientos

- Intereses en caso de no pagar el monto de garantía al final del periodo

- El Costo Anual Total (CAT)

¿Puedo retirar efectivo en cajero?

¿Puedo retirar efectivo en cajero?

Esto varía, algunas lo permiten y otras no.

Lo que sí podemos decir es que las comisiones son altas, por lo que no es una práctica recomendable.

Considera que los bancos no suelen ofrecer estas tarjetas, sino que lo hacen empresas que no son parte de las redes de cajeros, así que deben pagar una comisión por las disposiciones de efectivo, las cuales acabarás pagando tú.

¿Qué quiere decir tarjeta de crédito sin Buró?

¿Qué quiere decir tarjeta de crédito sin Buró?

Significa que no requiere tener historial en el Buró o que aceptan a personas con malas calificaciones en el mismo.

¿Qué tarjetas de crédito no checan Buró de Crédito?

¿Qué tarjetas de crédito no checan Buró de Crédito?

Estas son algunas de las mejores opciones:

- Vexi

- BBVA Crea

- Stori

- Santander Zero

- Simplicity de Citibanamex

- B smart Universidad Citibanamex

¿La Plata Card pide Buró?

¿La Plata Card pide Buró?

Sí, uno de sus requisitos es tener un buen historial de crédito.

Una de las mejores alternativas a la Plata Card es Vexi, especialmente la versión de American Express.