¿Qué es un pagaré?

15 min de lectura | Préstamos

- Un pagaré es un documento que sirve como promesa incondicional de pago.

- Para que tenga validez legal, debe incluir ciertos elementos como, por ejemplo, mencionar que el documento es un pagaré.

- Es muy usado para los préstamos, pero también puede usarse para comprar autos, terrenos e inmuebles.

Un pagaré es un documento de carácter legal que muestra el compromiso de pago de un deudor a retribuir cierta cantidad con una fecha límite determinada.

Se trata de un documento utilizado para legalizar los préstamos personales; aquí te decimos lo que debe contener un pagaré para que sea considerado válido y legal, además de cómo llenar correctamente uno de estos en diversos casos.

¿Qué es un pagaré?

En términos legales y contables, es un documento que expresa una promesa de pago incondicional de parte de un deudor o suscriptor, a un acreedor o beneficiario.

El pagaré contiene información sobre las partes involucradas y se especifica información relevante sobre el pago acordado.

Por lo general, sirve para legalizar un préstamo que se hace rápidamente o entre personas entre las que existe cierto grado de confianza. Sin embargo, el contrato que usan muchas financieras SOFOMES y similares es básicamente un pagaré.

También se usa en operaciones de compra-venta de carros, terrenos e inmuebles como una forma de financiamiento entre las partes o como opción de refinanciación de deudas o créditos para bienes y servicios.

Cabe destacar que en el pagaré es posible incluir intereses ordinarios y moratorios, esto ha hecho que los bancos conviertan al pagaré en un producto de inversión que permite al tenedor recibir un rendimiento que proviene de los intereses que genera el pagaré.

Según la naturaleza del documento, un pagaré se puede clasificar de estas formas.

Tipos de pagaré

Pagaré bancario: documento similar a un cheque, suele venir en talonarios emitidos por una entidad bancaria y asociados a una cuenta o un cliente. Son raros de ver en México.

Pagaré sin vencimiento o a la vista: no tienen una fecha de pago, lo cual implica que se considerará pagadero a la vista, es decir, que se paga cuando el acreedor lo presente ante el deudor.

Pagaré endosado o a la orden: documento de pago en el que un tercero, el cual no es el prestamista original, tiene derecho a cobrar la deuda.

Pagaré de empresa: una empresa funge como emisora del pagaré e impone los requisitos y términos del pago.

Pagaré cruzado: un tipo de pagaré muy raro de ver en México en el cual dos líneas cruzan el documento, estas líneas ayudan a identificar una leyenda que indica que debe cobrarse en una cuenta bancaria y como dinero en efectivo.

Aunque es importante conocer estas clasificaciones para tener claro lo que pueden significar en una posible disputa legal o simplemente por conocimiento general, el pagaré es una figura muy simple que siempre se usa para lo mismo: una promesa de pago.

Requisitos de un pagaré

Ahora que sabes qué es un pagaré y para qué sirve, podemos pasar a los elementos que debe contener.

Según el Capítulo III, Artículo 170 de la Ley General de Títulos y Operaciones de Crédito, un pagaré será válido solo si contiene los siguientes elementos:

Lo que debe incluir un pagaré

Mención de ser pagaré, inserta en el texto del documento

Promesa incondicional de pagar una suma determinada de dinero

Nombre de la persona a quien ha de hacerse el pago

Época y el lugar del pago

Fecha y el lugar en que se suscriba el documento

Firma del suscriptor o de la persona que firme a su ruego o en su nombre

Estos elementos no solo le dan validez, sino que minimizan la posibilidad de dobles interpretaciones y facilitan que la transacción para que se complete sin problemas entre las partes.

Considera que para que un pagaré sea endosable, también debe mencionar la posibilidad de un endoso en el documento o en una hoja anexa al mismo.

En caso contrario, el tenedor del pagaré no podrá hacer efectivo el cobro del mismo, ya que no existe un traspaso voluntario ante los ojos de la ley.

¿Necesitas dinero?

Encuentra el mejor préstamo personal en minutos con nuestro comparador.

Préstamos en línea

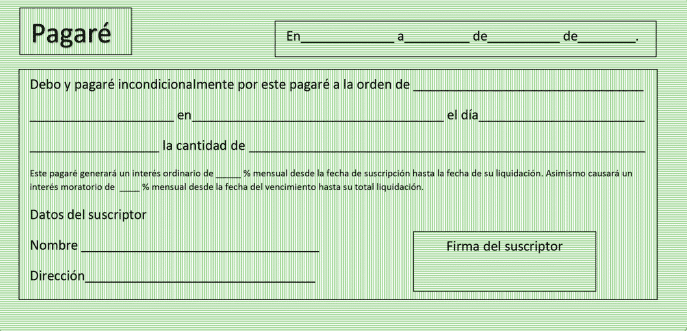

Formato de pagaré

Si piensas dar o recibir dinero en préstamo, o serás el beneficiario o el acreedor en algún tipo de financiamiento, aquí tienes un ejemplo de pagaré que puedes usar para sellar un trato legal en el que ambas partes estén de acuerdo.

Recuerda que, si existe la posibilidad de endosar el documento, es necesario agregar una hoja adicional, preferiblemente con el mismo formato, y que contenga la firma del deudor y el acreedor.

Además, si existe un aval para el pago, su nombre, dirección y firma se deben agregar en el documento.

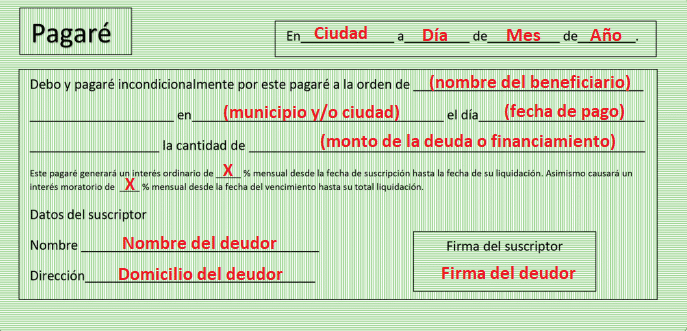

¿Cómo llenar un pagaré?

Siguiendo los requisitos que debe contener para que se considere válido, usaremos el anterior ejemplo de pagaré para explicar cómo se debe llenar este documento:

Como ves, contiene toda la información necesaria en un formato de contrato corto y preciso.

Riesgos de posible nulidad

Como todo documento legal, existe un formato a seguir y unas normas mínimas que se deben cumplir.

Si este no es el caso, el pagaré podría ser encontrado como nulo, eliminando la obligación de pago, así que es muy importante revisar que todo esté perfecto.

Elementos de nulidad del pagaré

Defectos en su redacción

Ausencia de elementos esenciales

Falta de legibilidad en el papel

Vicios en el consentimiento

Si el objeto, el fin o la condición del acto se considera ilegal

En el artículo 2225 del Código Civil Federal se establecen más detalles y casos puntuales sobre la nulidad de un pagaré o voucher.

Otros títulos de crédito

La figura del pagaré no es única de México y existe en casi todos los países del mundo. Además, tampoco es el único título de cobro o de crédito que funciona en México.

Algunas personas se confunden con otros elementos como el cheque o la letra de cambio. Pero es importante diferenciarlos porque su función es distinta y ciertos aspectos del cobro también lo son:

Tabla Comparativa de Títulos de Crédito en México

| Característica | Pagaré | Letra de Cambio | Cheque | Certificado de Depósito | Bono de Prenda |

|---|---|---|---|---|---|

| Fundamento legal | Arts. 170-174 LGTOC | Arts. 76-166 LGTOC | Arts. 175-207 LGTOC | Arts. 229-251 LGTOC | Arts. 229-251 LGTOC |

| Definición | Promesa incondicional de pago | Orden incondicional de pago | Orden incondicional de pago a la vista | Documento que acredita propiedad de mercancías depositadas | Garantía prendaria sobre mercancías depositadas |

| Participantes | Suscriptor (deudor) y Beneficiario (acreedor) | Girador, Girado y Beneficiario | Librador, Banco y Beneficiario | Almacén general y Depositante | Almacén general, Depositante y Acreedor prendario |

| Emisor | Cualquier persona física o moral | Cualquier persona física o moral | Solo quien tiene cuenta bancaria | Únicamente Almacenes Generales de Depósito autorizados | Únicamente Almacenes Generales de Depósito autorizados |

| Garantía | Generalmente sin garantía específica (salvo aval) | Generalmente sin garantía específica (salvo aval) | Fondos disponibles en cuenta bancaria | Las mercancías depositadas | Las mercancías depositadas |

| Circulación | Por endoso o cesión | Por endoso o cesión | Por endoso o al portador | Por endoso o cesión | Por endoso o cesión |

| Prescripción | 3 años acción directa; 6 meses acción de regreso | 3 años acción directa; 6 meses acción de regreso | 6 meses | 3 años | 3 años |

| Uso principal | Préstamos, compraventas a plazos | Operaciones comerciales, especialmente internacionales | Pagos inmediatos | Almacenamiento y financiamiento sobre mercancías | Financiamiento con garantía de mercancías |

| Naturaleza | Instrumento de crédito | Instrumento de crédito | Instrumento de pago | Instrumento de propiedad | Instrumento de garantía |

| Intereses | Pueden pactarse | Pueden pactarse | No | No | Sí |

| Requisito esencial | "Pagaré" en el texto | "Letra de cambio" en el texto | "Cheque" en el texto | "Certificado de depósito" en el texto | "Bono de prenda" en el texto |

| Posibilidad de aval | Sí | Sí | No (existe la figura del "librador") | No | Sí |

¡Sella tus deudas con un pagaré!

Ya sabes para qué es un pagaré y conoces lo que debe contener para que sea considerado como válido. Así que seas deudor o acreedor, reconoces que el pagaré es la mejor forma de honrar una deuda y evitar posibles malentendidos.

Firma un pagaré solamente si estás de acuerdo con todos los términos, incluyendo el monto, el plazo, la forma de pago y los intereses, tanto ordinarios como moratorios.

Si te hicieron una transferencia y no has recibido el dinero, el pagaré es una forma de asegurar que esto se solucione incluso con esa excusa de por medio.

Recuerda solicitar un recibo al efectuar el pago para considerar por saldada tu deuda.

Si el préstamo es emitido por una financiera, recuerda chequear su reputación e historial en CONDUSEF a través del Buró de Entidades Financieras. Y si necesitas un préstamo, considera comparar más de una opción antes de tomar una decisión.

Comparar opciones de préstamoPreguntas frecuentes

¿Qué es un aval en un pagaré?

Una persona o entidad que figura como responsable parcial o total del compromiso que representa el pagaré. Tal y como en los préstamos, si la persona que recibe el préstamo que deviene del pagaré no cumple con el pago, el aval tomará la responsabilidad de asumir el pago.

¿Qué es endosar un pagaré?

El endoso permite al tenedor del pagaré ceder el derecho de cobro a un tercero. De tal forma que, en lugar de pagar a la persona que suscribe el pagaré, el pago se hace al nuevo tenedor que figura en el endoso.

Para que sea posible endosar un pagaré, la posibilidad de endoso deberá constar en el documento o en una hoja anexa al momento de que el deudor suscriba el documento.

¿Qué tan confiable es un pagaré?

La Ley General de Títulos y Operaciones de Crédito avala la existencia del pagaré como un documento de validez legal.

Esto significa que incumplir con el pago puede llevar a una demanda mercantil o incluso al embargo de bienes.

Pero para que sea válido, el pagaré debe contener los datos que mencionamos en la sección de requisitos del pagaré:

- Mencionar que el documento es un pagaré

- El nombre, documento de identidad y firma de la persona que recibirá el pago

- Especificar el monto a pagar

- Fecha y lugar en la que se creó y firmó el documento

- Fecha, el lugar y el método del pago

- El nombre, documento de identidad y firma de la persona que recibirá el préstamo

¿Qué pasa si no se paga un pagaré?

El tenedor del pagaré, ya sea el acreedor original o luego de un endoso, puede ejercer acciones legales contra el deudor como una demanda mercantil que pueda terminar en un embargo.

Además, el atraso en el pago llevará a la aparición de los intereses de mora, lo que aumentará el valor de la deuda de forma sustancial.

¿Qué es la inversión en pagaré?

En México se usa el pagaré como un título de crédito para generar intereses al final del periodo marcado como la fecha límite del pagaré.

Se trata de una inversión a plazo con tasa fija muy utilizada por los bancos para captar capital. Los plazos suelen ir entre 28, 91, 180 y 360 días, un tanto similar a los CETES.

Si quieres conocer más opciones de inversión en México, haz clic en el enlace.

¿Qué tan válido es un pagaré en México?

El pagaré se considera un título de crédito legal, por lo que puede circular y ser transmitido. El tenedor está en derecho de cobrar e incluso recurrir a instancias judiciales en caso de atrasos.

¿Qué pasa si no me devuelven un pagaré?

No cumplir con el compromiso que se establece en el pagaré puede tener las siguientes consecuencias:

- Una demanda mercantil

- Un posible embargo si el juez así lo determina

Por supuesto, antes de esto existirá un tedioso proceso legal y un tiempo de notificaciones de cobranza, una acción que resulta ser muy molesta.

¿Cuántos años tiene validez un pagaré en México?

Según la Primera Sala de la Suprema Corte de Justicia de la Nación (SCJN) el tiempo de validez para cobrar un pagaré es de hasta 3 años luego de su fecha de vencimiento.

Nuestro compromiso con la transparencia

En Financer.com, nos comprometemos a ayudarte con tus finanzas. Todo nuestro contenido cumple con nuestras Directrices editoriales. Somos transparentes sobre cómo revisamos productos y servicios en nuestro proceso de revisión y sobre cómo generamos ingresos en nuestra Divulgación del anunciante.

Comentarios

Sesión no iniciada