Una de las primeras opciones que viene a la mente de muchos para solicitar un préstamo es Kueski, una financiera con mucha presencia en internet.

Sin embargo, aún existen muchas dudas sobre qué es Kueski, cómo funciona y especialmente si Kueski es confiable, ya que algunos creen que sus intereses son muy altos. Aquí explicamos todo esto y más.

¿Qué es Kueski?

Kueski es una financiera que ofrece el servicio de préstamos en línea a corto plazo. Su oferta destaca por el financiamiento con requisitos flexibles y con aprobación inmediata.

Su enfoque está puesto en ofrecer préstamos a personas sin historial o con algún problema en el Buró de Crédito.

Esta empresa funciona en México desde 2012 y durante este tiempo ha otorgado más de 6 millones de préstamos, lo que refleja que muchos mexicanos la consideran una fuente fiable de financiamiento.

Kueski Pay

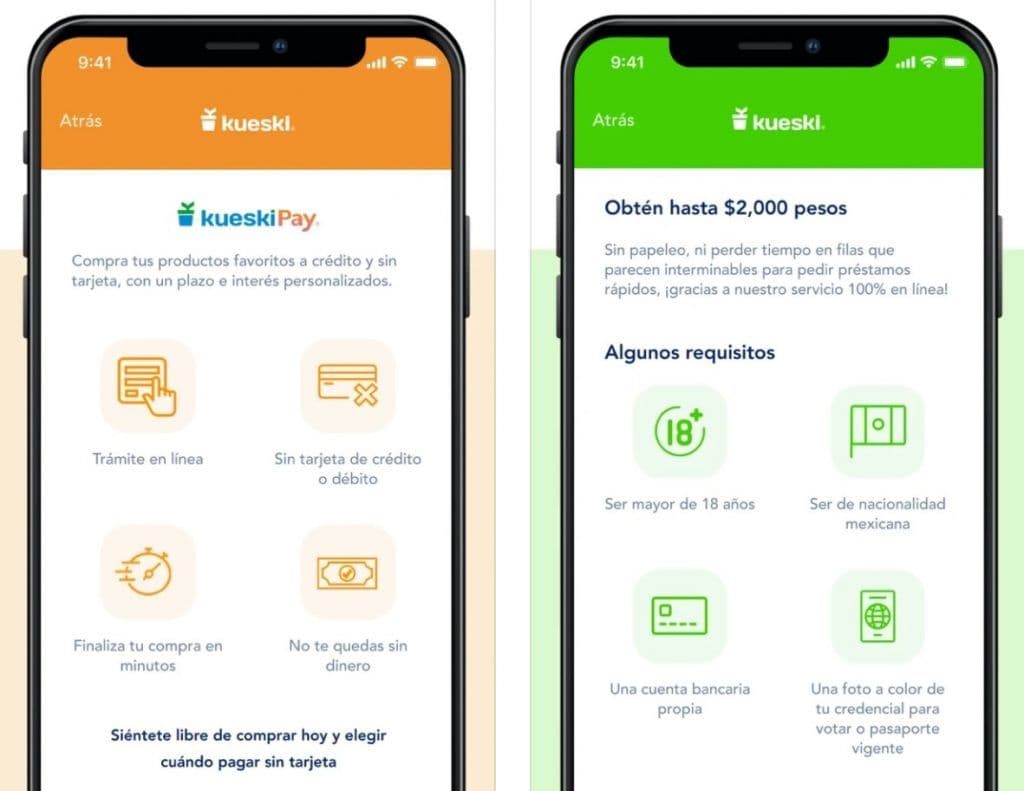

Su más reciente expansión se llama Kueski Pay, un servicio de financiamiento de compras hechas por internet.

Es una empresa registrada como Sociedad Financiera de Objeto Múltiple (SOFOM) ante CONDUSEF, por lo que podemos decir que Kueski es confiable. Además, también está regulada por la CNBV debido a que ofrece un producto de pagos electrónicos.

¡Prueba los préstamos de Kueski descargando su app!

¿Cómo funciona Kueski Préstamos?

Ya hablamos sobre qué es Kueski e hicimos un repaso sobre las características y requisitos de sus préstamos sin aval financiero, así que es momento de conocer a fondo cómo funciona.

Lo primero que debes saber es que tienes dos formas de solicitar préstamos personales con Kueski: desde su página web o su app.

Kueski Cash

Anteriormente, los préstamos de Kueski se conocían como Kueski Cash.

Ambos funcionan de forma similar, por lo que el proceso aplica para cualquier caso:

Ingresa a tu cuenta o crea una nueva cuenta con tu correo

Elige el monto del préstamo

Haz clic en el botón “Iniciar solicitud”

Completa el formulario con tu información personal y financiera

¡Y eso es todo! El proceso completo dura menos de 5 minutos y promete que recibirás una respuesta en 10 minutos. El dinero puede demorar 2 horas como máximo en llegar a tu cuenta.

Por estas razones es reconocida como una de las mejores apps de préstamos. Para conocer el resto de la lista, haz clic en el enlace.

Si piensas usar la app, ten en cuenta que Kueski tiene dos aplicaciones, una para sus préstamos y otra para las compras con financiamiento (KueskiPay).

Requisitos de Kueski

Esto es lo que necesitas para acceder a Kueski préstamos en línea:

Ser mayor de 18 años

Tener nacionalidad mexicana

Contar con una cuenta bancaria propia

Poseer un número de teléfono propio

Que tu credencial para votar esté vigente

Para verificar tu identidad, será necesario compartir una fotografía sosteniendo el documento de identidad.

Adicionalmente, tendrás que llenar un formulario con los siguientes datos:

Información personal (nombre, fecha de nacimiento, CURP)

Dirección de habitación

Información financiera (nombre de la empresa para la que trabajas, salario y número de dependientes)

2 referencias personales con contacto

Dar permiso para consultar tu historial crediticio

Aunque Kueski sí toma en cuenta el Buró de Crédito, no es un requisito excluyente para obtener un crédito de su parte, pues su sistema toma en cuenta muchos elementos además de este.

Como verás, no es información delicada, solo lo que Kueski necesita para valorar tu situación y así hacerte una oferta de préstamo a la medida.

¿Cómo pagar los préstamos de Kueski?

Para pagar tus préstamos en Kueski cuentas con diversas opciones:

Depósito en ventanilla BBVA

Practicajas BBVA

OXXO

Transferencia electrónica

Cargo a tu tarjeta de débito por domiciliación

Puedes pagar sin salir de casa o en uno de los más de 14.000 puntos de pago en todo el país.

Considera que tu pago puede demorar hasta 24 horas en reflejarse en el sistema, por lo que no se recomienda dejarlo para última hora. Si en 24 horas no se ha hecho efectivo, contacta con el soporte y explica tu caso con el comprobante correspondiente.

Kueski Pay

Si estás viendo las opciones de préstamos personales con la idea de comprar algo muy específico, quizás quieras probar las opciones de crédito que ofrece Kueski Pay.

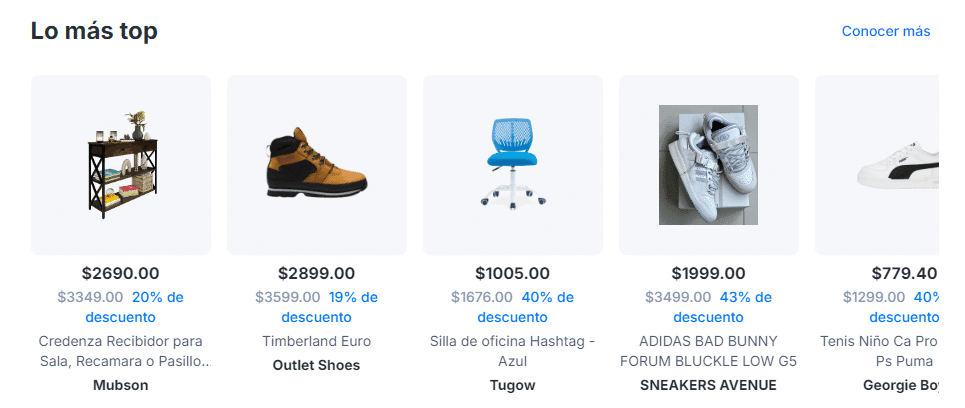

Un servicio que permite hacer compras en cuotas en tiendas y productos seleccionados. Algunas de las categorías son:

Electrónicos

Moda y accesorios

Mascotas

Viajes

Transporte

Juguetes y juegos

Muebles para el hogar

Belleza y bienestar

Puedes pagar hasta en 5 quincenas o simplemente diferir el pago hasta 2 meses. Los intereses que se aplican varían según tu perfil, el plazo y el monto del financiamiento.

Amazon, Office Depot, Vans, Puma, Champions y Shasa están entre las tiendas físicas y en línea en las que puedes comprar usando este servicio de compras a crédito.

Kueski es seguro y siempre comparte el monto del producto que quieres pagar, sin sorpresas.

Si te interesa este tipo de programas de compras a crédito, en Baubap también podrás encontrar uno afiliado con todo lo publicado en Amazon México hasta por $20,000 pesos.

Mejores alternativas a Kueski

Resultados

Filters

Filtros

Revisado por 24 personas

Revisado por 22 personas

Revisado por 81 personas

Revisado por 9 personas

Revisado por 23 personas

Aunque hacemos nuestro mejor esfuerzo para mantener los datos actualizados, no podemos garantizar la precisión completa en una base diaria

¿Kueski es confiable?

Para crear esta sección consultamos diversas fuentes de opiniones de Kueski, incluyendo redes sociales y otros blogs de reseñas; además de probar sus créditos por nosotros mismos.

Kueski es una clara alternativa a los préstamos bancarios tradicionales gracias a su flexibilidad en lo relacionado con el Buró de Crédito y su rápida aprobación.

Esto es algo que muchas financieras y entidades financieras ven como riesgoso, pero Kueski logra sostener su modelo de negocio ofreciendo préstamos por bajas cantidades, con montos relativamente bajos e intereses mucho más altos que el promedio.

Por eso podemos concluir que Kueski no es para todos, pero sí es ideal para personas que necesitan préstamos urgentes y cuyo historial no es bueno o no tienen historial.

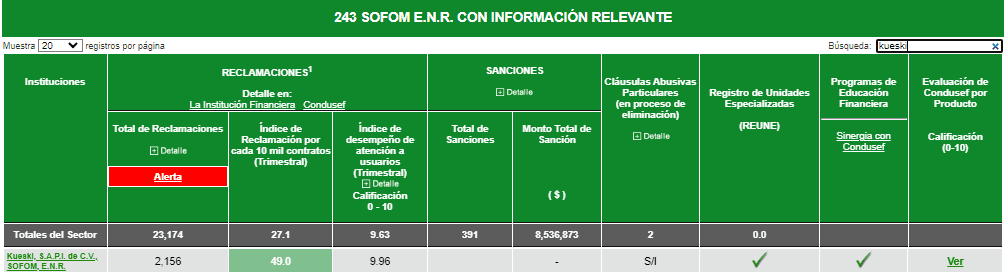

Lo que dice CONDUSEF sobre Kueski

Kueski es una financiera confiable registrada debidamente ante CONDUSEF como Kueski, S.A.P.I. de C.V., SOFOM, E.N.R.

Si bien tiene un índice de reclamaciones por encima del promedio de la industria, el resto de sus indicadores son excelentes.

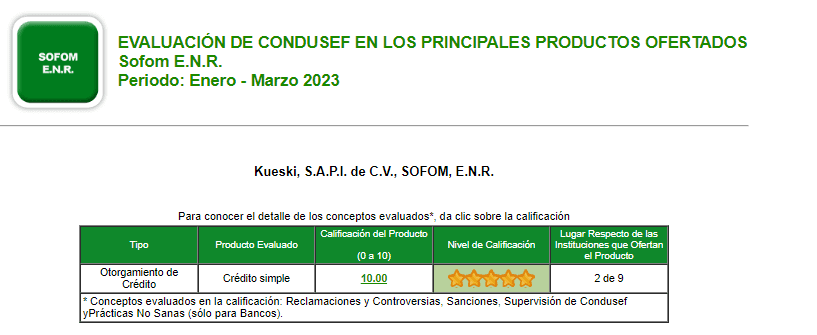

Al analizar sus productos de forma detallada, los préstamos personales en Kueski reciben una calificación destacada.

En cuanto a sus opciones de pago en quincenas y Kueski Pay, podemos decir que es confiable y es uno de los servicios que mejor funciona en todo México, especialmente por todos los métodos de pago que existen.

Y para que te hagas una idea más amplia de qué tal es Kueski, a continuación dejamos la sección de comentarios, donde puedes conocer lo que opinan los usuarios sobre sus servicios.

Desde Financera.MX te invitamos a que dejes tu opinión sobre este buscador de préstamos en línea si ya probaste sus servicios. Otros usuarios y nosotros te lo agradeceremos. ¡Gracias por leernos!

Si tienes alguna duda sobre los servicios de Kueski, consulta la sección de FAQ o preguntas frecuentes:

Preguntas frecuentes

¿Kueski es confiable?

¿Kueski es confiable?

Sí, Kueski está operando en México desde 2012. Tiene los permisos de la CONDUSEF y ha brindado más de seis millones de créditos.

¿Hacia que bancos deposita Kueski?

¿Hacia que bancos deposita Kueski?

Es posible recibir el dinero del préstamo en cualquier banco, solo comparte número tu cuenta bancaria y recibirás el dinero en un máximo de dos horas.

¿Dónde comprar con Kueski Pay?

¿Dónde comprar con Kueski Pay?

Hay una variedad de negocios que aceptan Kueski Pay, entre los más destacados están Bellisima, Amazon, Champion, MOBO y Xiaomi Store. La lista completa la puedes conocer directamente en la app o en la página web de Kueski Pay.

¿Qué te hace Kueski si no pagas?

¿Qué te hace Kueski si no pagas?

Te cobrarán intereses moratorios (aumentando el tamaño de tu deuda) Se afectará tu historial crediticio

¿Cuánto tiempo te dan para pagar Kueski?

¿Cuánto tiempo te dan para pagar Kueski?

Entre 2 y 6 quincenas.

¿Cuánto te presta Kueski por primera vez?

¿Cuánto te presta Kueski por primera vez?

Hasta $2,000. Con el tiempo podrás acceder a préstamos de más de $20,000 si pagas a tiempo tus créditos solicitados.

¿Cuánto cobra de interés Kueski por 1000 pesos?

¿Cuánto cobra de interés Kueski por 1000 pesos?

La tasa de interés máxima diaria es de 1.3% (lo que significa que puede ser menos). En un ejemplo de $1,000 pesos prestados a un plazo de 14 días, los intereses sería %47.45 pesos. El total serían $1,047.45 pesos sin incluir comisiones y otros gastos asociados.

¿Por qué Kueski no aprueba mi crédito?

¿Por qué Kueski no aprueba mi crédito?

Las razones más comunes para no aprobar un préstamo son:

Has puesto datos errados Los documentos no están vigentes No cumples con los requisitos

¿Cuánto tarda Kueski en depositar?

¿Cuánto tarda Kueski en depositar?

La aprobación puede demorar hasta 2 horas, aunque lo usual es que tome apenas minutos.