Ya sea que necesites pedir un préstamo o quieras que tu dinero genere rendimientos interesantes, el financiamiento colectivo es una excelente opción para ti.

Si lo estás considerando, entonces seguro has escuchado el nombre de Afluenta, una de las empresas más destacadas en México. Luego de pasar 8 horas probando su servicio, concluimos que Afluenta es confiable.

Aquí te lo contamos todo sobre sus servicios de préstamos e inversión.

¿Qué es Afluenta?

Afluenta es la plataforma de préstamos p2p o crowdlending más grande de Latinoamérica.

Es una red de finanzas colaborativas que conecta a personas que necesitan un crédito con individuos dispuestos a prestarles dinero a cambio de un rendimiento (intereses).

Simplemente, hace de un intermediario seguro entre las partes y la seguridad de su nombre es lo que atrae a inversores y personas solicitando financiamiento.

Afluenta México ha concedido más de $300 millones de pesos en préstamos y ha otorgado más de 9.000 préstamos a personas y negocios.

Esta empresa cuenta con respaldo del IFC y Elevar Equity y muestra el sello de oro de e.Confanza.org, calificación de oro en GIIRS.

En México es parte de la AFICO (Asociación de Plataformas de Fondeo Colectivo) y Fintech México, además de estar debidamente registrada ante CONDUSEF y la CNBV al ser una empresa de financiamiento colectivo.

Sobre Afluenta

Los préstamos en Afluenta presentan condiciones interesantes de financiamiento, especialmente para los que demuestran buen historial de crédito.

Si aun así quieres comparar más opciones de crédito, en Financera.MX preparamos una lista de las opciones más interesantes.

Resultados

Filters

Filtros

Revisado por 24 personas

Revisado por 22 personas

Revisado por 81 personas

Revisado por 9 personas

Revisado por 23 personas

Aunque hacemos nuestro mejor esfuerzo para mantener los datos actualizados, no podemos garantizar la precisión completa en una base diaria

Luego de conocer diversas opiniones de Afluente (en blogs, videos, reseñas y redes sociales), además de probar la plataforma por nosotros mismos, llegamos a las siguientes conclusiones.

Aflluenta se ha posicionado como una de las entidades de fondeo colectivo más confiables de México, donde casi cualquier persona puede conseguir un préstamo sin mucho papeleo.

Por supuesto, no es la única opción de fondeo colectivo disponible. En México operan más de 20 empresas de este tipo, según la Asociación de Plataformas de Fondeo Colectivo (ASOFICO).

¿Cómo funciona Afluenta para préstamos?

El método de solicitar dinero e invertir es a modo de subasta. L os solicitantes que piden dinero realizan la solicitud y los inversores deciden si quieren prestar dinero a esa persona.

En un mismo préstamo puede haber varios inversores decidiendo poner su dinero en esa petición. Generalmente, los inversionistas de Afluenta prestan pequeñas sumas de dinero hasta completar el 100% del monto del crédito.

Todas las solicitudes tienen un máximo de 14 días para completar el proceso de fondeo. El solicitante podrá recibir la totalidad de lo recibido o una parte si así lo acepta.

¿Cómo pedir prestado en Afluenta?

Crea tu cuenta

Para esto debes ingresar tus datos personales en la web de Afluenta.

Arma tu solicitud de crédito financiero

Recuerda que este servicio funciona mediante subastas; tú compartes tus necesidades y los financistas llegan a ti. Elige un titular atractivo para tu solicitud y así tendrás más posibilidades de ser recibir dinero.

Espera hasta 14 días para el fondeo

Mira crecer el monto a medida que los inversores se interesan en tu oferta. Cuando se completa el monto, tu préstamo está listo para ser transferido

Comprueba tu identidad

Para recibir el financiamiento, deberás proveer tus documentos de identidad y bancarios, además de aceptar las condiciones del contrato virtual.

¡Recibe el dinero!

La transferencia de dinero puede demorar hasta 48 horas en realizarse.

Muchas más personas conocen a Afluenta como fuente de financiamiento que como plataforma de inversión, por eso hablaremos primero de sus préstamos.

En esta plataforma es posible conseguir préstamos en línea con características similares a las de los bancos y mejores que las de muchas financieras.

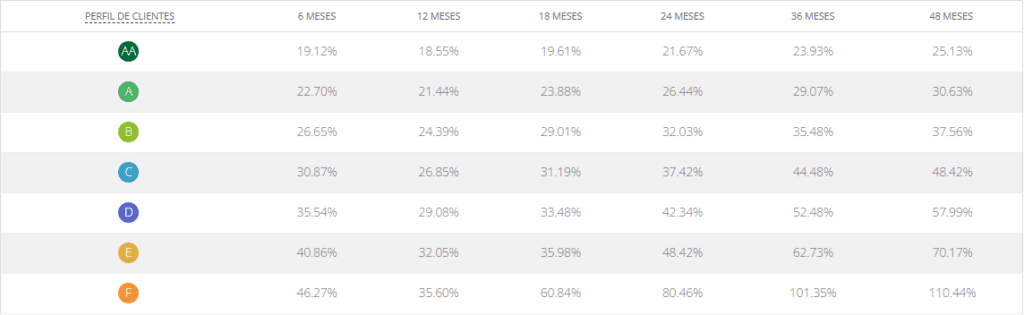

Los clientes tienen diferentes perfiles o niveles, los cuales determinan su nivel de riesgo y marca el monto de los intereses.

El monto del CAT y los intereses varían según el plazo del préstamo. Generalmente, a mayor plazo, menos intereses.

Son siete niveles en total, aquí resumimos el CAT o Costo Anual Total de cada uno:

| Nivel | CAT Mínimo (6 meses) | CAT Máximo (48 meses) |

|---|---|---|

| AA | 58.49% | 39.30% |

| A | 79.43% | 48.60% |

| B | 96.45% | 60.57% |

| C | 182.74% | 88.68% |

| D | 279.66% | 120.82% |

| E | 467.73% | 179.06% |

| F | 1,043.31% | 420.10% |

En sus préstamos se aplica entre 3,5% y 12% + IVA de tasa de apertura, todo depende del perfil del cliente, el monto y el plazo del préstamo.

¿Cómo invertir en Afluenta?

Si tienes dinero y buscas nuevas formas de invertir en México, los préstamos P2P o financiamiento colectivo son para ti. En el caso de Afluenta, el rendimiento va del 19.12% al 110.44%.

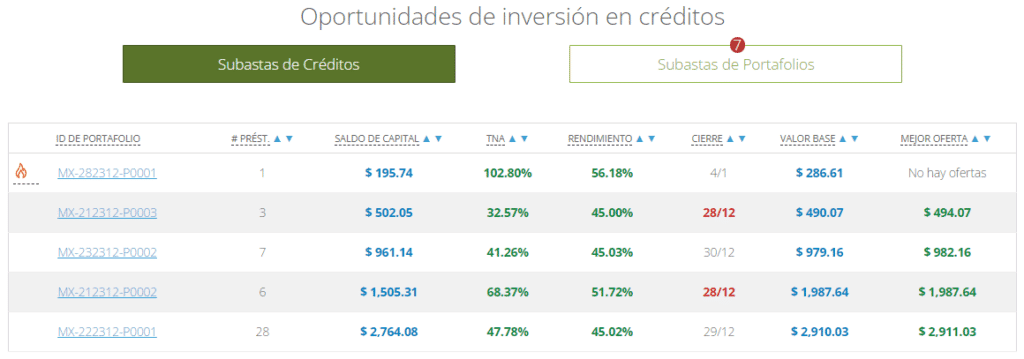

La plataforma Crowlending de Afluenta funciona a modo de subasta, es decir, cada petición de préstamo aparecerá como una solicitud.

En la subasta podrás visualizar el monto, plazo de devolución, perfil crediticio del solicitante, cuantos inversores forman parte del préstamo y el estado de fondeo; es decir, el porcentaje que falta para completar la inversión del solicitante.

En la imagen se aprecia la opción de portafolios, la cual revela las posiciones de inversión que otros inversionistas quieren vender dentro de la plataforma. Básicamente, es un mercado secundario para conseguir liquidez anticipada.

La gran ventaja es que puedes invertir pequeñas cantidades. A partir de $50 pesos por crédito y una inversión inicial mínima de $5.000 pesos. Mensualmente, recibirás la devolución de la inversión y podrás decidir si sigues invirtiendo o si prefieres retirarlo.

Siguiendo la tabla de perfiles antes presentada, estos son los rendimientos que ofrece esta entidad.

En el caso de que un usuario se atrase en el pago, Afluenta se encarga de gestionar el cobro, recurriendo a agencias especialistas si fuera necesario.

Sin embargo, ten presente que toda inversión tiene un riesgo. Puede que el usuario no complete nunca el pago, por lo que perderías ese dinero.

Es importante destacar que Alfuenta ofrece créditos asegurados en caso de fallecimiento o invalidez total y permanente.

Alternativas de fondeo colectivo

Prestadero

Doopla

¿Qué tan confiable es Afluenta MX?

Al ser una plataforma de Crowlending o financiamiento colectivo y no tener que pasar por los bancos para solicitar un préstamo, los préstamos de Afluenta tienen intereses muy competitivos.

Además, los usuarios pueden solicitar un préstamo para financiar cualquier tipo de proyecto, desde viajes, bodas, emprendimientos, refinanciar deudas, pagar por educación, gastos médicos y más.

El servicio de atención al cliente es bastante bueno, ofrecen atención por email, chat y teléfono. Tal y como exige CONDUSEF, responden las exigencias de sus usuarios.

En Afluenta no hay costos ocultos, siempre sabrás con anticipación el valor de cada cuota y los costos o riesgos de invertir.

Si quieres conocer por experiencia de otros qué tan seguro es Afluenta, puedes leer a continuación las opiniones de otros usuarios.

Y si has sido cliente de Afluenta México, te invitamos a dejar tu comentario para que nuevos clientes sepan cómo funciona su servicio. ¡Muchas gracias!

Preguntas frecuentes

¿Cuánto tarda Afluenta en depositar?

¿Cuánto tarda Afluenta en depositar?

Los fondos son recibidos en un plazo máximo de 48 horas.

Considera sumar a este tiempo los 14 días tope de subasta que establece Afluenta para juntar el dinero entre los inversionistas de la plataforma.

¿Cuánto presta Afluenta?

¿Cuánto presta Afluenta?

Afluenta puede prestar hasta $360,000 pesos según tus características como cliente. La solicitud mínima es de $7,000 pesos mexicanos.

El plazo de pago para los créditos personales es de hasta 48 meses.

¿Qué significa Afluenta?

¿Qué significa Afluenta?

Es una palabra inspirada en el término latino “AFFLUERE”, que en español se traduce en “fluir” o “ir hacia”.

¿Qué tan seguro es Afluenta?

¿Qué tan seguro es Afluenta?

Esta empresa cuenta con todos los permisos por parte de la CNBV para operar en México como una entidad de fondeo colectivo.

Además, en cuanto a su funcionamiento, toma medidas de seguridad como no aceptar clientes con deudas y promover las facilidades para las personas con mejor historial crediticio.