Hoy no solo se habla de historial de crédito, sino también del score crediticio o puntaje de crédito.

Las Sociedades de Información Crediticia (SIC) como el Círculo o el Buró de Crédito lo usan para que sea más fácil para los usuarios comprender sus reportes.

Si tienes un buen puntaje, te será fácil conseguir financiamiento. Si no lo tienes, es probable que te nieguen tus solicitudes de tarjetas de crédito o nuevos préstamos. Para mejorar tu score debes salir de deudas, pagar tus cuotas a tiempo y otras acciones que explicaremos a fondo

¿Qué es el score crediticio?

Es una calificación que refleja tu puntualidad al pagar las cuotas de tus créditos, así como la cantidad de créditos que tienes en simultáneo y el uso que haces de los mismos.

Suele venir en conjunto con el RCE o Reporte de Crédito Especial, un documento que muestra de forma detallada toda tu información crediticia de los últimos 6 años.

Para su cálculo no se toman en cuenta criterios como la ocupación, el salario, el historial de empleo, la edad ni el género; solo lo relacionado con las finanzas y, especialmente, la actitud frente a los pagos.

Cuando haces la solicitud de préstamo en un banco o financiera, al pedir una tarjeta de crédito o incluso hacer una compra a crédito en una tienda departamental, estas consultan tu historial de crédito para saber qué tan confiable es prestarte dinero.

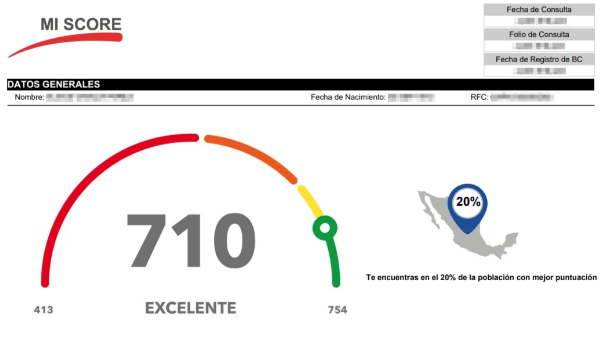

Tanto el Buró de Crédito como el Círculo de crédito llevan un score. En el Buró se llama Mi Score, mientras que en el Círculo se conoce como Credit Score.

El score vs El historial de crédito

Estrictamente hablando, lo que se conoce como historial de crédito no incluye solo el score, sino también todo el RCE.

Muestra tu comportamiento a detalle, la cantidad de atrasos, las entidades con las que tienes créditos activos y más. Para hacer el score se analiza ese historial y se asigna una puntuación dentro de una escala de comportamiento de pago, algo más simple de leer.

De hecho, según la más reciente Encuesta Nacional sobre las Finanzas de los Hogares (ENFIH) realizada por el INEGI, los problemas con el Buró de Crédito (score e historial) son el principal motivo para no conseguir financiamiento en México.

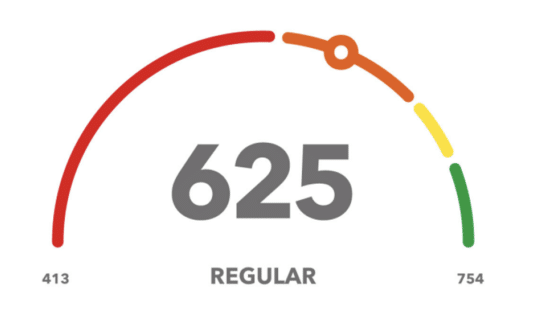

Interpretando el score de Buró de Crédito

Este puntaje se maneja por rangos. Cada institución tiene una escala diferente en su score, pues el análisis que hacen del historial y el Reporte de Crédito especial son ligeramente distintos.

No obstante, todos se interpretan igual: a mayor puntaje, mayores posibilidades de aprobación.

Y no solo eso, un buen puntaje también puede significar plazos más largos, mejores tasas de interés y montos más grandes en préstamos y tarjetas de crédito.

Estas son las escalas generales:

| Puntaje | Buró de Crédito | Círculo de Crédito | Impacto en el financiamiento |

|---|---|---|---|

| No satisfactorio | 00 |  | Necesitas saldar tus deudas para volver a conseguir financiamiento. |

| Malo | 450-500 | 300-380 | Seguramente solo conseguirás tarjetas departamentales en ciertas tiendas. |

| Regular | 501-600 | 381-470 | A pesar de que has tenido algunos retrasos, podrías conseguir una buena tarjeta de crédito. Trabaja en mejorar tu puntaje para conseguir mejores préstamos. |

| Bueno | 601-700 | 471-550 | En este estatus es improbable que recibas un “no” como respuesta en préstamos y tarjetas de crédito. |

| Excelente | 701-760 | 551-700 | Conseguirás financiamiento siempre que lo necesites, con intereses preferenciales, mejores beneficios y flexibilidad en los términos. Hipotecas, créditos de automoviles y las mejores tarjetas de crédito se otorgan a personas con este puntaje. |

| Top |  | 701-850 | En el Buró de Crédito antes existia, pero ya no más. Es una puntuación rara de conseguir e indica que estás entre las personas más confiables de México. En conjunto con el nivel de ingreso, es el indicador necesario para conseguir tarjetas Black o Platinum. |

Como ves, en el Buró los puntajes van desde 450 hasta 760 puntos, mientras que en el Círculo de Crédito la escala es entre 300 y 850 puntos.

Cabe recordar que las personas con mejor historial de crédito y score consiguen financiamiento con mejores tasas de interés y términos en general.

Para facilitar su interpretación gráfica, el score de crédito se suele acompañar con uno de los tres colores del semáforo, tal y como se refleja el estado de los préstamos en el Reporte de Crédito Especial.

Verde: eres un excelente sujeto de crédito.

Amarillo: has tenido algunos problemas para pagar, pero aún puedes conseguir financiamiento.

Naranja: es probable que solo puedas acceder a tarjetas departamentales o tarjetas con garantía. Estás a pocos pasos de mejorar o empeorar, así que debes ser estricto.

Rojo: es señal de que eres un mal sujeto de crédito que no paga sus deudas. Salda tus cuotas pendientes y los intereses moratorios para conseguir nuevo financiamiento.

Colores del score crediticio

De cualquier manera, el Buró de Crédito ofrece asesoría gratuita para interpretar el este puntaje, así que con ellos podrás solventar todas tus dudas.

La reciente actualización del score

El Buró de Crédito decidió en 2024 recalibrar la puntuación, por eso hay información cruzada en internet; algunas fuentes aún no actualizan esta información.

Antes, se presentaba como un indicador que comenzaba en 400 —el puntaje mínimo—, hasta los 850 puntos. En 2024, el reajuste de Mi Score determina que ahora se necesita una menor cantidad de puntos para obtener la máxima calificación.

¡Ahora es más posible tener un mejor historial!

Los rangos han sido ajustados para que la clasificación sea más definida, dando mayor claridad sobre el lugar en el que se encuentra y cómo mejorar el Buró.

Para mantenerte al tanto de cualquier actualización en el score del Buró de Crédito siempre prefiere consultar en las fuentes oficiales; es decir, la páginadel Buró.

¿Cómo saber mi score crediticio?

Para conocer tu score de crédito tendrás que solicitar tu Reporte de Crédito Especial o RCE. Esto es lo que se conoce comúnmente como historial crediticio.

A diferencia del Reporte de Crédito Especial, el score crediticio no es gratuito. Las SIC cobran por incluir esta información en el reporte, en ambos casos tiene un precio de $58.00 pesos. Este es el proceso para obtenerlo:

Solicitud de score crediticio en el Buró de Crédito

Pasos

Abre la web del Buró de crédito

En el Buró de Crédito lo encontrarás en la sección “Productos Consumidor”, en la opción “Mi Score”.

Autoriza el proceso

Verás una nueva página abierta, en la cual tendrás que marcar la casilla “Acepto y autorizo” para dar al siguiente paso. Asegúrate de que la casilla “Incluir Mi Score” esté marcada, pues de lo contrario solo recibirás tu RCE.

Comparte tu información personal

Por seguridad, el Buró te pedirá que compartas cierta información personal como nombre completo, INE, dirección de domicilio y oficina. Eso para estar seguro de que eres tú quien hace la solicitud.

Comparte tu información financiera

De nuevo, por seguridad, se te pedirá información sobre tus créditos o tarjetas de crédito, así como de créditos automotrices o hipotecas. Asegúrate de tener a la mano datos como:

- Número de la tarjeta de crédito

- Límite de crédito

- Número de crédito

- Otorgante

Confirma el proceso

Antes de hacer el último clic, asegúrate de revisar toda la información al menos una vez más. Si todo está correcto, haz clic en “Confirmar”.

Tu Reporte de Crédito Especial y score crediticio se enviarán a la dirección o método elegido, sea fax, correo regular, correo electrónico y similares.

Solicitud de score crediticio en el Círculo de Crédito

El proceso explicado anteriormente solo aplica para el Buró de Crédito. Pero hacer una solicitud en el Círculo de Crédito es bastante similar, para obtener tu Credit Score sigue esta guía:

Entra a la web del Círculo de Crédito

Ve a la sección “Credit Score”

Comparte tu información personal y financiera para validar tu identidad

Sacate una fotografía con tu INE

Reporta el pago en alguno de los canales que permite la plataforma

Paso a paso para obtener el Credit Score

Solo así podrás checar tu reporte con score crediticio incluido. Úsalo como una brújula de crecimiento financiero o un espejo que te ayuda a ver cómo te perciben las entidades de financiamiento.

¿Cómo mejorar mi score en el Buró de Crédito?

La regla general es pagar tus cuotas a tiempo y evitar tener deudas.

Sin embargo, hay personas que siempre pagan a tiempo, y aun así, no tienen un score perfecto.

Esto se debe a que se tienen en cuenta otros factores más que solo la puntualidad en los pagos.

Por ejemplo, como la cantidad de créditos abiertos que pagas simultáneamente y monto de los mismos, así como su relación con los ingresos.

Con eso en mente, estos son algunos consejos que te ayudarán a tener un mejor score crediticio:

Paga tus deudas: deber dinero por menos de 90 días tiene un impacto considerable; las deudas mayores de 90 días tienen un gran impacto.

Disminuye el saldo promedio de tu tarjeta de crédito: la regla es que mientras menos debas, mejor.

Haz más del pago mínimo en tus tarjetas: pagar más rápido demuestra solvencia económica y baja tu nivel de deuda.

Mantén tu nivel de deuda bajo: la capacidad de endeudamiento máxima recomendada en México es del 30% de tus ingresos.

No pidas tarjetas y créditos innecesarios: a partir de este momento, haz uso inteligente del financiamiento que ya tienes.

Mantén tus tarjetas: cerrar o eliminar tarjetas antiguas afectará para mal tu historial. Si lo haces, prefiere hacerlo de una por vez, ya sea anual o cada dos años.

Consejos para mejorar el puntaje crediticio

Siempre recuerda que el score del Buró de Crédito no es el único requisito para conseguir financiamiento.

Tus ingresos y capacidad de pago también determinan los términos de los productos financieros que consigues.

Opciones para mejorar tu score

Elegido 41,443 veces

Elegido 41,443 veces- Solicitud 100% en línea

- Préstamos con mejores condiciones para clientes frecuentes

- Opción de compras de financiamiento (Kueski Pay)

- Supervisado por CONDUSEF y la CNBV

Otra opción es usar un servicio financiero especial para personas con mal historial.

Por ejemplo, Kueski otorga préstamos por bajas cantidades a personas que no tienen un historial perfecto; ideal para construir el historial de crédito.

Si buscas un producto que sea de uso diario, las tarjetas Vexi sin historial están pensadas exactamente para eso: reparar o construir el historial de crédito.

Considera que hacer buen uso de una tarjeta como Vexi te dará más puntos más rápidamente que obtener un préstamo de solo una vez. Solo usa los fondos sabiamente y comenzarás a mejorar en los números y los colores del score.

¿En cuánto tiempo mejorará mi score?

Ya sabes cómo mejorar tu puntaje o score crediticio, así que ahora hablemos del tiempo que toma ver resultados.

Debes saber que los bancos, financieras, tiendas departamentales y empresas de servicios se toman hasta 1 mes en reportar tu comportamiento de pago al Buró y el Círculo de crédito.

Es decir, tus pagos más recientes se reflejan hasta un mes después.

Luego, las SIC pueden demorar hasta 10 días en actualizar tu información. Por lo que puede que tome hasta 40 días para ver los cambios. Cuando mucho, un buen mes puede sumarte entre 10 y 20 puntos.

El buen comportamiento de un mes no será suficiente para ver cambios significativos. Lo normal es entre 90 y 180 días, pero puede demorar hasta un año.

Además, hay un factor muy importante a tener en cuenta al momento de borrar deudas antiguas: el monto. Mientras más grande haya sido una deuda, más tardará en borrarse de tu historial, y por ende seguirá afectando tu score.

Deudas entre 0 y 25 UDIS: hasta 1 año.

Deudas entre 26 y 500 UDIS: tardan hasta 2 años.

Deudas entre 501 y 1,100 UDIS: hasta 4 años.

Deudas entre 1,101 y 400,000 UDIS: hasta 6 años.

Guía de deudas y su efecto en el score crediticio

Además, si consigues una quita para pagar tus deudas con descuento, en tu historial quedará una nota que lo indicará y se calculará tu score teniendo en cuenta la deuda original,

Tu puntaje irá mejorando de forma paulatina a medida que pagas. Los cambios no serán de la noche a la mañana.

Si estás construyendo tu historial, puede que en seis meses de buen comportamiento veas un impacto positivo, mientras que si tienes deudas, lo verás meses después de saldar las mismas.

Por eso es importante siempre tener un presupuesto personal y respetarlo. Esto te ayudará a disminuir los gastos y no sobre endeudarte, que son las dos causas más comunes que nos llevan a tener un comportamiento financiero que afecta nuestro score de Buró de Crédito.

Si estás en esta situación de mal puntaje de crédito y necesitas financiamiento, a continuación podrás comparar algunas opciones de préstamos.

Preguntas frecuentes

¿Dónde puedo checar mi score gratis?

En las páginas web http://www.burodecredito.com.mx y www.circulodecredito.com.mx puedes hacerlo gratis una vez cada 12 meses.

¿Cuántos puntos debo tener en mi score?

Lo ideal es estar en las dos escalas superiores, lo que implica estar por encima de 600 en el Buró (de 760) y sobre 500 en el círculo de crédito (de 850).

¿Cómo subir 100 puntos de crédito rápido?

No existe una fórmula secreta, pero sí algunas acciones que darán fruto dentro de 90 días o más:

- Paga tus deudas pendientes

- Evita retrasarte en nuevos pagos

- Usa tus tarjetas de crédito con moderación

- Paga más del pago mínimo

- Solicita un aumento en tus líneas de crédito

¿Cuánto sube el score por mes?

Con un buen uso del financiamiento y manejo de las deudas, una persona promedio sube entre 10 y 20 puntos cada mes.

Esto significa que en un año o un poco menos es posible lograr un gran avance.

¿Cómo se calcula el score crediticio?

El score o puntaje crediticio se pondera teniendo en cuenta diversos factores:

- Historial de pago (35%)

- Cantidades adeudadas (30%)

- Tiempo de las deudas en el historial (en un 15%)

- Tipos de crédito (10%)

- Consultas de crédito (10%)

Sabemos que esa es la fórmula para calcular el puntaje FICO, usado por el Círculo de Crédito. El Buró de Crédito usa uno muy similar.

¿Qué significa score crediticio?

Es un resumen numérico del historial del crédito, el cual refleja el comportamiento de pagos.

Fuentes

- Círculo de CréditoConsultado en febrero 9, 2023

- Buró de CréditoConsultado en febrero 9, 2023

- CONDUSEFConsultado en diciembre 26, 2024

- Diario Oficial de la FederaciónConsultado en enero 14, 2024