Una de las formas que usan las compañías para conocer el historial crediticio de las personas es consultando con el Círculo de Crédito, una entidad que compite con el Buró de Crédito por reportar el comportamiento de pago de los mexicanos.

Aquí hablaremos sobre su funcionamiento, las diferencias que tiene con el Buró y cómo lograr y mantener una buena calificación.

¿Qué es el Círculo de Crédito?

El Círculo de Crédito de México es una SIC (Sociedad de información Crediticia), lo que significa que se dedica a recopilar y calificar el comportamiento de pago sobre el crédito de los mexicanos.

Las instituciones financieras y otras entidades que ofrecen productos de financiamiento acuden al Círculo de Crédito para que comparta el historial crediticio de los sus clientes reales y potenciales.

Obtienen su información de diversas fuentes, principalmente empresas que otorgan créditos y permiten pagos a cuotas o financiamiento en general.

Al igual que el Buró de Crédito, el Círculo de Crédito no es una lista negra. La inclusión en su base de datos se da cuando se solicita un crédito, se posee una tarjeta de crédito o se contrata una línea telefónica o servicio similar.

Estar en el Círculo de Crédito no es malo, lo malo es no pagar a tiempo los compromisos por los que tus datos están en su registro.

Aunque es una entidad privada, su operación está regulada por legislación específica, conocida como la Ley Para Regular las Sociedades de Información Crediticia. Esta normativa garantiza que cada individuo tiene derecho a obtener un reporte gratuito del Círculo de Crédito una vez al año, permitiendo así el acceso a su puntaje o score crediticio.

De tal forma que cada mexicano puede saber la información que tiene de sí y trabajar en mejorar su reputación financiera.

¿Qué hace el Círculo de Crédito?

Lo que compartimos antes es un resumen sobre sus funciones. Esta es una lista más detallada de su accionar en el sistema financiero mexicano:

Archiva: almacena información con los datos personales de sobre todos los préstamos, créditos y financiamiento de los usuarios

Reporta: Integra esta información en un reporte con calificación sobre el comportamiento de pago

Informa: da a conocer las consultas que los otorgantes de préstamos hacen en tu historial crediticio

Impulsa: promueve las finanzas, la bancarización y la educación financiera, con énfasis en la transparencia

Escucha: atiende reclamos sobre irregularidades en los reportes de pago y nuevos créditos.

Previene: es una herramienta para evitar el sobreendeudamiento y promueve los límites según la capacidad de pago de cada uno

Todo sus acciones están reguladas por la ley y son amparadas por la Secretaría de Hacienda y Crédito Público (SCHP) con el vistobueno de la Comisión Nacional Bancaria y de Valores.

El Círculo de Crédito, los préstamos y las TDC

Podría decirse que el principal uso que se le da a la información del Círculo de Crédito es la de servir como indicador para aprobar o no una solicitud de préstamo o financiamiento de otro tipo, como hipotecas, tarjetas de crédito, tarjetas departamentales y más.

Conociendo el comportamiento de pago de un solicitante, así como su capacidad de endeudamiento, los bancos, financieras y similares pueden:

Conocer el nivel de riesgo que representa un cliente

Modificar los intereses y plazos de pago de sus productos o servicios

Desarrollar ideas de nuevos productos y servicios apegados a la realidad del mercado

Mantener un buen historial en entidades como el Círculo de Crédito no solo es muy importante para acceder a financiamiento, sino también para que los intereses y plazos sean más favorables. Además, también podrías obtener cifras más altas.

Información que proporciona el Círculo de Crédito

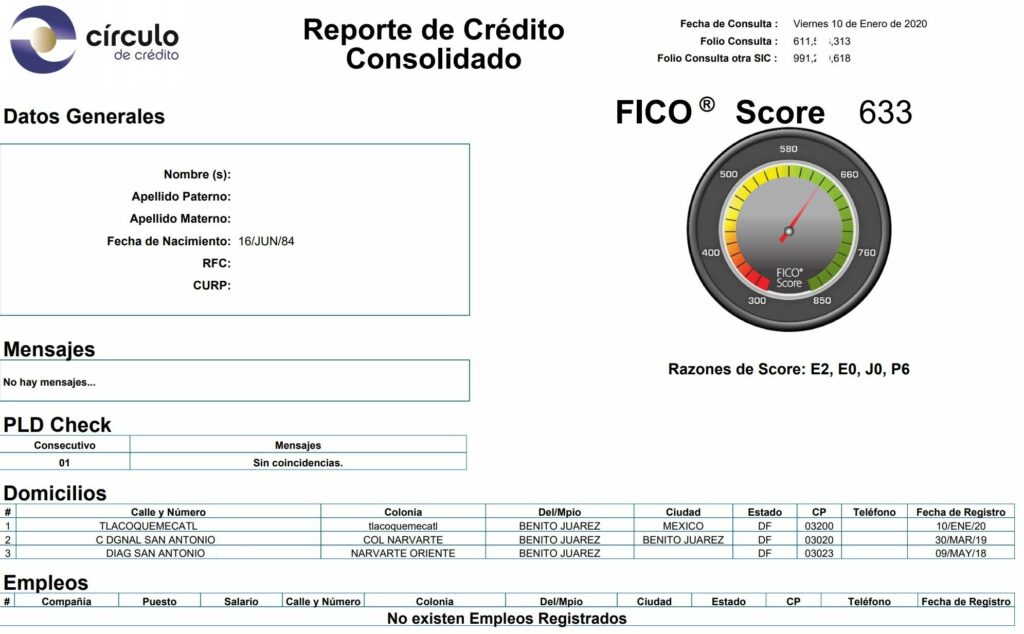

En tu RCE y en la información que provee a las instituciones financieras se encuentran los siguientes datos

Nombres y apellidos

domicilio y trabajo o actividad económica

El número de préstamos que has tenido

Comportamiento de pago

Monto del financiamiento otorgado

Naturaleza del financiamiento (tarjeta, préstamo personal o de nómina y similar) y entidad que lo proporciona

El monto del último pago y el saldo insoluto o saldo por pagar

Diferencia entre Buró de Crédito y Círculo de Crédito

El Buró de Crédito es sin duda la SIC más famosa, un nombre tradicional en el medio financiero de México. El Círculo de Crédito y el Buró de Crédito son competencia, aunque ambas hacen básicamente lo mismo:

Resguardan el historial de crédito, permitiendo a los prestamistas analizar el historial crediticio de los posibles prestatarios.

En realidad, son las empresas de financiamiento las que deciden reportar a una u otra institución, incluso a ambas. Es por eso que el historial de una misma persona puede variar en cada una.

Estas son sus principales diferencias:

| Buró de Crédito | Círculo de Crédito | |

|---|---|---|

| Creación | 1996 | 2005 |

| Naturaleza | Empresa privada | Empresa privada |

| Primer reporte gratis | Sí | Sí |

| Costo de otros reportes | $35.60 pesos por reporte | $34.50 pesos por reporte |

| Funcionamiento | Local | Internacional |

| Preferido por | bancos y financieras | fintechs y empresas con productos muy específicos |

Sus diferencias están más enfocadas con las alianzas que logren establecer y su tiempo de operación en el mercado.

Aunque el precio varíe, en ambas instituciones podrás obtener un Reporte de Crédito Especial para conocer el estatus y calificación que las empresas pueden ver sobre tu comportamiento de pago.

El Reporte de Crédito Especial

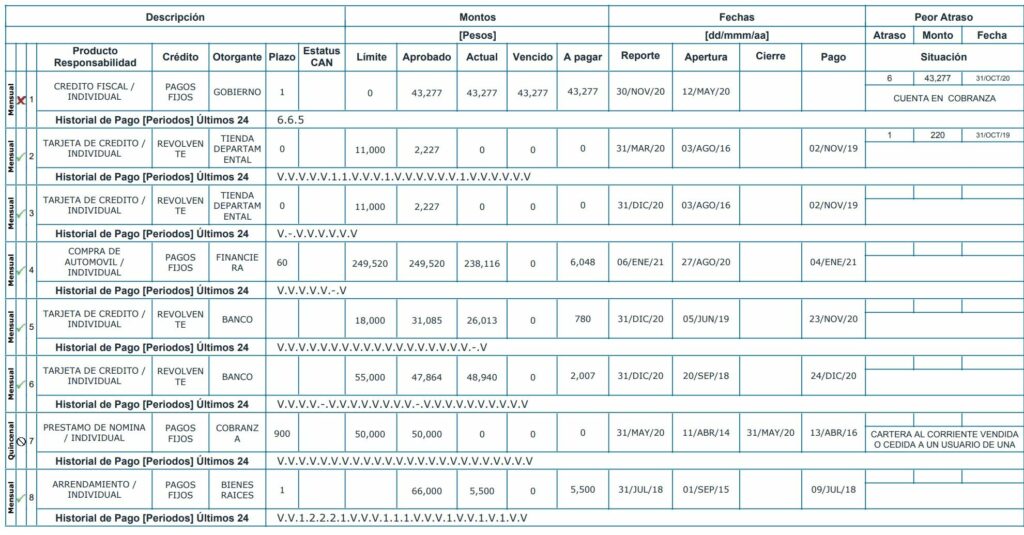

El RCE o Reporte de Crédito Especial es un documento expedido por el Círculo de Crédito (y también por el Buró de Crédito) en el que se muestran detalles sobre tus solicitudes y pagos de financiamiento.

Cualquier crédito, préstamos, tarjeta de crédito (TDC), compra hecha a cuotas, servicio pospago u otro tipo de financiamiento recibido en los últimos 24 meses se muestra en el reporte.

Tu comportamiento de pago, la cantidad de solicitudes hechas y los reportes solicitudes afectan el score crediticio, el cual también se muestra en este reporte.

Como ves, se incluye tu información personal y financiera más básica, así como un reporte detallado de tu financiamiento actual y anterior.

Estos son los reportes que se comparten con las empresas. Pero ten en cuenta que el Círculo de Crédito solo comparte información con entidades autorizadas por ti, lo cual suele incluirse en el proceso de solicitud del préstamo o servicios/producto financiero.

En caso de cualquier error en el Círculo de Crédito especial, por ley esta entidad tiene un máximo de 29 días para atender tu caso y dar solución a dicho error.

Según la Ley para Regular las Sociedades de Información Crediticia, todos los mexicanos tiene derecho a un RCE gratis al año.

Puedes solicitar reportes adicionales periódicamente (al menos uno o dos más) para conocer el avance de tu historial.

Para hacer solicitudes adicionales de RCE, deberás pagar la tarifa correspondiente según el canal por el que quieras recibir tu reporte:

| Canal | Precios |

|---|---|

| Correo electrónico ([email protected]) | Primer reporte del año: gratis A partir del segundo reporte: $82.20 pesos |

| Teléfono (55) 5166 2455 800 888 247 2856 | Primer reporte del año: gratis A partir del segundo reporte: $82.20 pesos |

| Solicitud en sucursal | Primer reporte del año: gratis A partir del segundo reporte: $82.20 pesos |

| Solicitud en línea | Primer reporte del año: gratis A partir del segundo reporte: $34.20 pesos |

| Servicio Postal Mexicano | Primer reporte del año: $150 pesos A partir del segundo reporte: $182.20 pesos |

| Fax (55) 5166 2455 | Primer reporte del año: gratis A partir del segundo reporte: $82.20 pesos |

| Mensajería especializada | Primer reporte del año: $190 A partir del segundo reporte: $217.20 pesos |

¿Cómo obtener mi reporte de Círculo de Crédito gratis?

Ahora que conoces la diferencia entre el Círculo de Crédito y Buró, debemos hablar sobre como obtener el reporte que realiza esta entidad.

Recuerda que el costo del Círculo de Crédito es gratis una vez al año para cualquier persona con registro en esta entidad.

Este es el paso a paso para obtener tu reporte del Círculo de Crédito gratis:

Entra a la web oficial

La página oficial de Círculo de Crédito www.circulodecredito.com.mxBusca la opción “Credit Score | Mi RCE”

Ve al menú “Persona”, en la parte superior izquierda.

Sigue el paso a paso

Haz clic en “Mi RCE” y luego en la opción o en “Quiero mi RCE” y sigue las instrucciones.

Considera que el Círculo de Crédito solicitará documentos que prueben tu identidad para hacer tu solicitud los más comunes son una identificación oficial (IFE, INE, Pasaporte, Forma Migratoria para Extranjeros) o una copia de tu estado de cuenta (admite tarjetas de crédito, préstamos bancarios y similares).

Credit Score

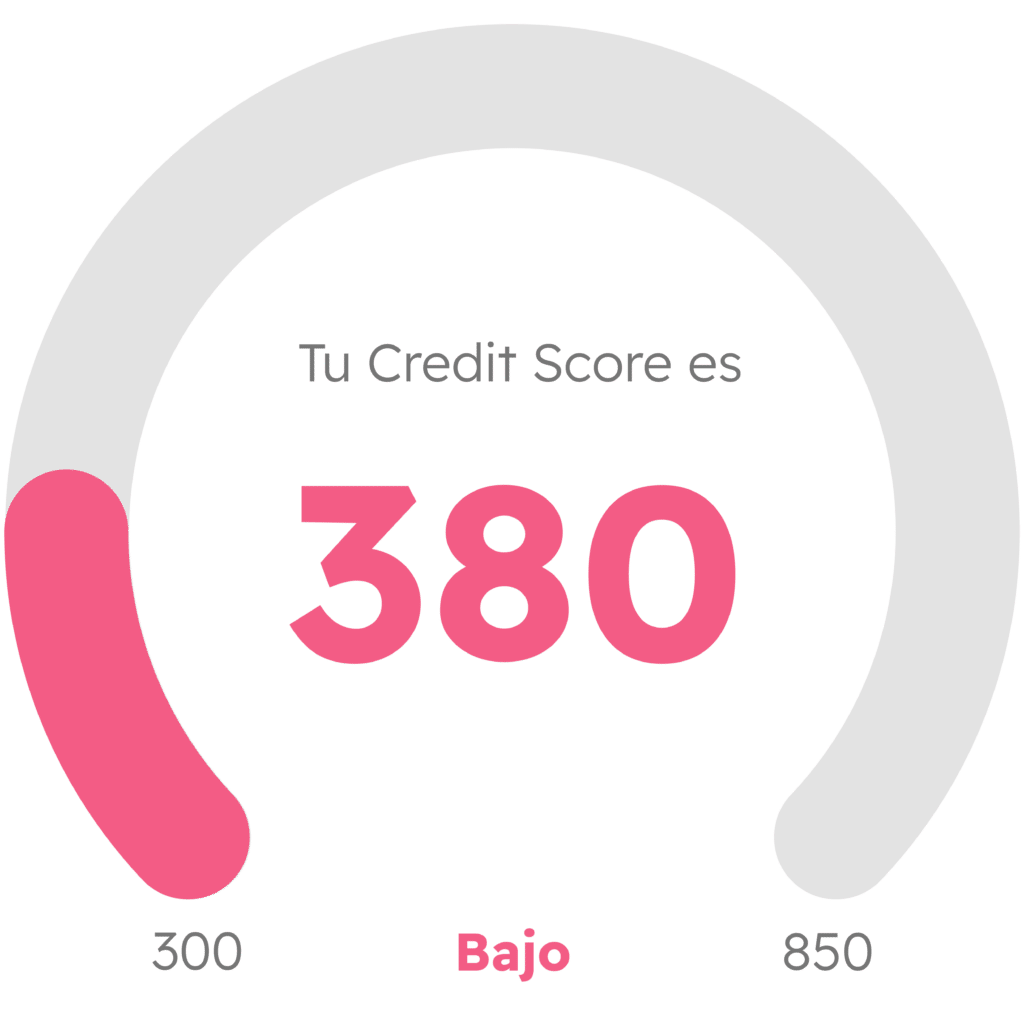

Además de este reporte, el Círculo de Crédito cuenta con otro servicio, el Credit Score, que es el score o calificación crediticia.

A diferencia del reporte, este servicio presenta información simplificada, pues se enfoca en los usuarios y no en las empresas de financiamiento. Sirve para que las personas se familiaricen con su situación crediticia. Es más fácil de entender, pero es un servicio adicional.

El Credit Score se resume en una cifra, por lo que resulta más simple saber si el historial es bueno, regular, o debe mejorarse para acceder a oportunidades de crédito.

Ahorra $7,994.00 en tu préstamo

La diferencia de precio por un préstamo de $6,000.00 a un plazo de 90 días es de $7,994.00.

¿Cómo denunciar a Círculo de Crédito?

Para poner una reclamación en el Círculo de Crédito por información no certera, sigue estos pasos:

Envía un correo a [email protected]

Explica tu caso con detalle

Adjunta pruebas como comprobantes de pago o capturas de pantalla con mensajes

Espera una respuesta

El proceso es simple y la respuesta puede tardar un mes máximo, aunque la mayoría de las veces toma mucho menos tiempo.

Tienes 60 días luego de que se emita tu RCE para reclamar cualquier información incorrecta

Considera que tienes dos reclamaciones gratis al año, las siguientes tienen un costo de $80 pesos. Por suerte, esto no es algo que ocurra con frecuencia.

Preguntas frecuentes

Si ya pagué, ¿por qué continuo en el Círculo de crédito?

El reporte del Círculo de Crédito proporciona información del comportamiento crediticio de los últimos 24 meses, por lo que la fecha en que se liquidó de forma total un crédito o se informó a esta entidad incluirá el periodo en el que estuviste deudor.

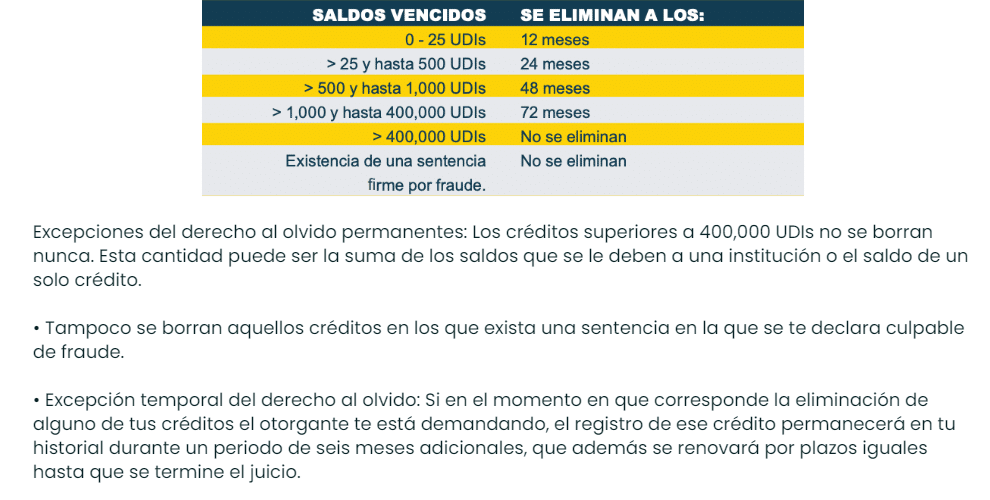

El Círculo de Crédito puede eliminar de su base de datos la información en los siguientes casos según la Ley que regula las SIC y las Reglas Generales del Banco de México:

- Registros de personas físicas con antigüedad igual o mayor a 84 meses. El plazo se considera a partir de la fecha en que ocurre el evento.

- Información referente a préstamos hacia personas físicas por un saldo inferior a las 1.000 UDIS, siempre y cuando hayan transcurrido 48 meses contados desde la fecha en que los préstamos se encuentren cerrados. Es decir, por cualquier causa hayan dejado de existir derechos de cobro o que el Círculo de crédito hubiera dejado de recibir información sobre ellos.

¿Cuáles son las empresas que reportan a Círculo de Crédito?

Cualquier empresa en las siguientes categorías puede reportar el comportamiento de sus consumidores ante esta entidad:

- Bancos

- Financieras

- Cajas de Ahorro

- Sociedades Financieras de Objeto Múltiples (SOFOM)

- Microfinancieras

- Empresas de telefonía

- Empresas de TV por cable

- Tiendas por departamento

En resumen, cualquier empresa que otorgue crédito o que facilite los pagos en cuotas o el pospago.

En mi reporte de Buró de Crédito aparece Círculo Crédito, ¿por qué?

Esto significa que la empresa a la que solicitaste el préstamo no consulta el Buró, sino el Círculo de Crédito.

No hay motivo de alarma, pues ambos hacen lo mismo.

¿Cuál es la diferencia de Buró de Crédito y Círculo de Crédito?

Ambas son muy similares, la gran diferencia es que el Buró es más antiguo y lo consultan más entidades.

Por su parte, el Círculo de Crédito es preferido por fintechs y empresas con modelos de financiamiento más modernos.

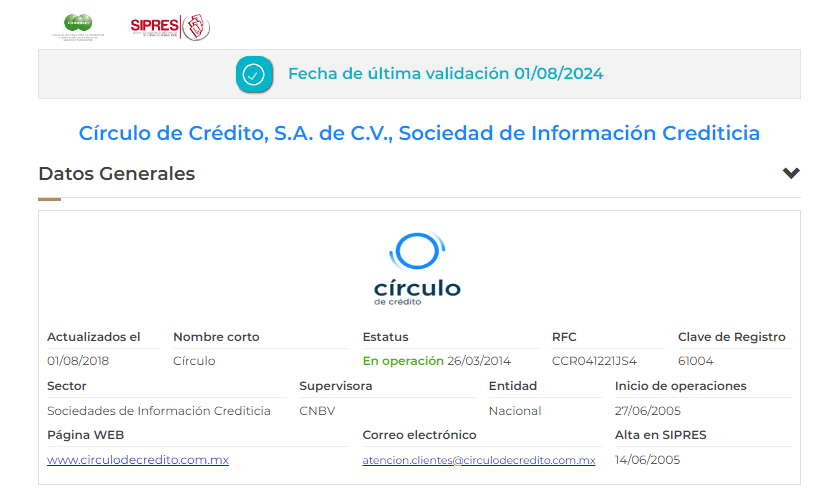

¿Qué tan confiable es Círculo de Crédito?

El Círculo de Crédito es considerado una SIC (Sociedad de Información Crediticia).

Este tipo de entidades son autorizadas por la Secretaría de Hacienda y Crédito Público (SHCP) y están sujetas a la inspección y vigilancia de la Comisión Nacional Bancaria y de Valores (CNBV). Lo que significa que es una entidad completamente legal y supervisada por las autoridades mexicanas.

¿Qué bancos revisan Círculo de Crédito?

La mayoría de los bancos en México lo revisa, al igual que el Buró de Crédito.

¿Cuándo actualiza Círculo de Crédito?

El récord del Círculo de Crédito se actualiza mes a mes.

Las empresas filiadas actualizan su registro con una frecuencia que va de 30 a 45 días

¿Cómo saber cuál es mi puntaje crediticio?

Consultando tu Reporte de Crédito Especial (lo puedes haces gratis cada 12 meses, cada reporte adicional puede costar hasta $217.20).

Sigue estos pasos:

- Entra a la web del Círculo de Crédito

- Busca la opción “Mi RCE”

- Comparte los requisitos

- Descarga tu reporte

¿Cuánto dura una deuda en Círculo de Crédito?

Lo mínimo que se reflejará una deuda son 12 meses, todo depende del tamaño de la deuda medida en UDIS.

Esta es la tabla de los valores que usan las Sociedades de Información Crediticia:

Cuidado con los fraudes que se hacen en nombre del Círculo de Crédito

CONDUSEF ha alertado más de una vez de empresas fraudulentas que ofrecen créditos en nombre del Círculo de Crédito México. También se han dado casos de páginas web falsas y personas que se hacen pasar por promotores del Círculo de Crédito para robar datos e información delicada.

Por eso es que destacamos nuevamente: el Círculo de Crédito no otorga préstamos.

Su única función es recopilar información sobre el comportamiento de las personas con respecto al financiamiento.

Aprender a reconocer las empresas financieras fraudulentas es esencial para estar a salvo en México. Los prestamos no solicitados, adelantos y comunicaciones por canales irregulares son algunas de las características más comunes.

Por seguridad, el Círculo de Crédito te hará ciertas preguntas o solicitará algunos requisitos al hacer una solicitud de reporte. El monto aprobado de tu último crédito o la cantidad de tarjetas de crédito activas están entre las más comunes. Nunca te preguntarán contraseñas bancarias, números de cuenta o similares.

¡Cuida tu historial de crédito!

Para que tu reputación en el Círculo de Crédito se mantenga limpia, sigue estos consejos:

Evita que tus cuotas mensuales sobrepasen el 30% de tus ingresos

No hagas varias solicitudes de crédito a la vez

Paga a tiempo tus cuotas

Si te atrasas, paga lo antes posible esa deuda

Revisa tu RCE periódicamente en busca de errores

Gracias por aprender con nosotros más sobre el Círculo de Crédito México Si tienes preguntas, escribe a la sección de contacto y estaremos encantados en resolver tus dudas.

Fuentes

- Gobierno de MéxicoConsultado en diciembre 25, 2022

- Comisión Nacional Bancaria y de ValoresConsultado en diciembre 25, 2022

- Comisión Nacional Bancaria y de ValoresConsultado en septiembre 7, 2022