CrediClic MX es una empresa financiera mexicana que conecta a personas que buscan un préstamo, con entidades que ofrecen créditos personales.

Técnicamente, no son ellos quienes ofrecen las opciones de préstamo, sino empresas prestamistas y bancos con los que están asociados. CrediClic es lo que se conoce como un “bróker de préstamos”.

¿Qué es CrediClic?

CrediClic es una marca de OJO7 LLC, una de las compañías más destacadas en el entorno financiero y con presencia en decenas de países operando legalmente, incluyendo México.

Su especialidad son los microcréditos, préstamos personales por montos bajos de dinero, pero que pueden ser muy útiles para salir de un apuro.

Vale hacer la salvedad de que CrediClic.MX es confiable, pues también opera en otros países como Colombia y España, donde podría funcionar un tanto diferente debido a las regulaciones locales.

Debe diferenciarse a CrediClic de Crediclick, con una “k” al final. Crediclick, con “k,” es confiable y es un servicio similar que opera exclusivamente en Argentina, pero no tiene relación alguna con CrediClic MX.

Crediclic es una entidad respetada que solo conecta con empresas legales y cuyo algoritmo ayuda a conseguir un préstamo rápidamente.

Requisitos de CrediClic

Ser residente en México

Tener entre 18 y 65 años

Identificación oficial (IFE, INE, pasaporte vigente o acta de nacimiento)

Comprobante de domicilio

Certificación de ingresos (recibos de nómina, pago de honorarios o similares)

Referencias personales

Recuerda que CrediClic (o CrediClick) no es responsable por los productos que muestra su plataforma, sino que conecta con entidades que otorgan préstamos en línea confiables.

Es importante recalcar esto, pues los requisitos pueden variar y no son exigidos por CrediClic MX, sino por las empresas de crédito con las que está asociada.

¿Cómo funciona CrediClic?

Inicia sesión en la plataforma de CrediClic

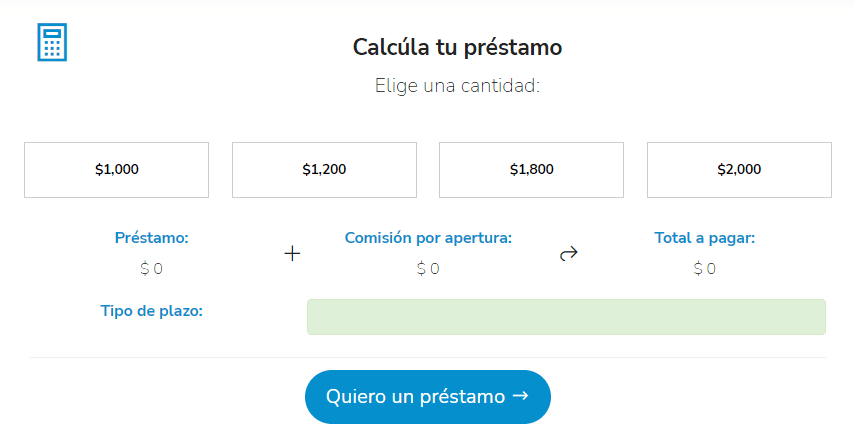

Elige el monto y plazo de tu préstamo

Llena el cuestionario con todos los datos (máximo 2 minutos)

Mira las opciones disponibles para ti

Completa la solicitud en la página del prestamista

Recibe tu dinero en un máximo de 48 horas

Usando un sistema de inteligencia artificial, CrediClic hace una búsqueda entre todas las entidades financieras con las que trabaja para ofrecerte un préstamo que se ajuste a lo que buscas.

Si no es lo que quieres o no cumples con los requisitos, CrediClic no te lo muestra. Así no perderás tiempo ni dinero.

La mayoría de los préstamos personales que ofrece CrediClic depositarán el dinero a tu cuenta rápidamente. No obstante, algunos pueden tardar hasta 5 días hábiles en ser aprobados. Desde Financera.MX recomendamos que hagas tu solicitud con la mayor antelación posible.

En su propio sitio web, esta empresa se compara con servicios como Kueski App o Banco Azteca y muestra una tasa de interés mucho más favorable.

Opciones destacadas

Resultados

Filters

Filtros

Revisado por 22 personas

Revisado por 81 personas

Revisado por 23 personas

Revisado por 13 personas

Revisado por 130 personas

Aunque hacemos nuestro mejor esfuerzo para mantener los datos actualizados, no podemos garantizar la precisión completa en una base diaria

Opiniones de CrediClic, ¿es confiable?

Nuestra conclusión es que CrediClic MX es confiable; una de las mejores opciones de buscador de créditos personales en México.

Solamente conecta con empresas confiables, por lo que muchos mexicanos lo usan para ahorrar tiempo y conseguir el dinero que necesitan.

Pero no te quedes solo con nuestra opinión de CrediClic. A continuación, lo que opinan otros usuarios que ya solicitaron préstamos en línea confiables en la plataforma.

En el caso que ya has utilizado CrediClic, puedes explicarnos de forma breve cómo fue tu experiencia. Futuros usuarios te lo van a agradecer, y nosotros también. ¡Muchas gracias!